Снимка: iStock

Повечето взаимни фондове с етикет „алтернативни“ не са се представяли особено добре през последните години. Средният фонд в мултиалтернативната категория на Morningstar - група, която би трябвало да оправдае средно съотношение на разходите от 1.8%, като издържа на тежки моменти - има 15-годишна годишна възвръщаемост от само 2.5%. Това не е силна точка за продажба, като се има предвид, че S&P 500 е върнал 9.4%, а американските облигации са донесли на притежателите си средно 4.5% на година за същия период.

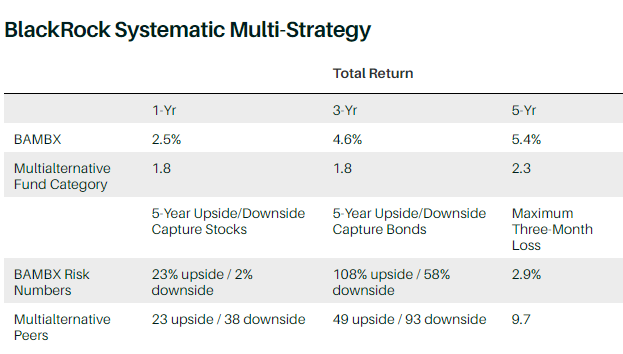

Едно забележително изключение: BlackRock Systematic Multi-Strategy, с активи в размер на 2.9 милиарда долара (тикер: BAMBX). Той отчита средна годишна възвръщаемост от 5.4% за последните пет години, изпреварвайки средната доходност от 2.3% за средния мултиалтернативен фонд. Съотношението на разходите е под средното ниво - от 1.22%, докато повечето брокери се отказват от натоварването от 4%.

Също толкова важно е, че BlackRock Systematic се държи като наистина защитен хедж. Фондът е по-малко от наполовина нестабилен, отколкото традиционен порфейл - 60% акции/ 40% облигации и с умерен целеви риско, според Morningstar.

Най-лошата му тримесечна загуба през последните пет години е 2.9%, в сравнение с 13.4% от бенчмарка. Той също така се е държал особено добре в сравнение с по-широкия пазар: През този петгодишен период той е видял 23% от възвръщаемостта на S&P 500 по време на възходящите периоди и най-критично е, че само 2% от неговата негативна страна през отрицателните периоди - надминавайки категорията му, както в добри, така и в лоши времена.

Фондът е идея на водещия мениджър Том Паркър, 62-годишен, който през 2001 г. се присъедини към Barclays Global Investors - който BlackRock (BLK) придоби през 2009 г. - за изграждане на количествени инвестиционни стратегии за облигации. Това се оказа далеч по-сложно, отколкото за акциите - облигациите имат хиляди емисии, които не търгуват на централни борси с лесно достъпни или анализируеми данни за ценообразуване като акции.

„Бяхме пионери в областта“, казва Паркър. Той започва да управлява първия си количествен облигационен хедж фонд през 2004 г. и сега ръководи около 80 милиарда долара като главен инвестиционен директор на управляваната от количествената група на BlackRock Systematic Fixed Income група.

Забележка: Възвръщаемостта е до 23 ноември 2020 г .; три- и петгодишните възвръщаемости са годишни.

Източник: BlackRock

Паркър вижда много проблеми за отстраняване, когато става въпрос за алтернативни взаимни фондове на дребно. Ако инвестират във фиксиран доход, повечето имат склонност да влагат твърде много в нискокачествени високодоходни облигации, които са много по-корелирани с акциите на пазарите надолу, отколкото висококачествените облигации, казва той. Това доведе до лошите съотношения на привличане/намаляване на многостранните фондове - през последните пет години те уловиха 23% от месечния ръст на S&P 500, но 38% от неговия спад.

Освен това повечето от тези фондове обикновено използваха акции като основна част от портфейла си, но с ограничено хеджиране, което би помогнало да се предпази от неочаквани спадове.

Този фонд до голяма степен преобръща тази рецепта. Половината от фонда е в по-традиционно висококачествено портфолио с фиксиран доход, което Паркър и двамата му съуправители, Джеф Розенберг и Скот Радел, наричат частта „насочено разпределение на активите“, тъй като обикновено се движи с по-широките пазари.

Тази част от фонда е най-ясна. Тя разчита на различни ценни книжа с фиксиран доход, за да генерира възвръщаемост, най-вече висококачествени корпоративни, държавни и ипотечни облигации, но понякога и високодоходни облигации. Така например, един от количествените модели на фонда, който коригира насочената експозиция на портфейла въз основа на макроикономически фактори, започна да увеличава своите високодоходни претегляния на дълга, след като правителството на САЩ започна мащабните си стимулиращи програми през март, за да помогне на най-слабите компании. Високодоходните средства на фонда нараснаха от 10% през март на 15% през октомври.

Акциите на фонда, които традиционно са по-променливи, действат като баласт за портфейла. Частта от акциите използва пазарно неутрална стратегия, която балансира дългите позиции - залага, че акцията ще се повиши - спрямо късите позиции - залага, че цената на акциите ще падне. Възвръщаемостта на тази така наречена отбранителна дългова/къса стратегия „обикновено е най-висока, когато пазарите на акции спадат“, казва Розенберг.

Това е така, защото стотиците къси залози на защитната стратегия са срещу слаби компании с висок ливъридж - като Macy’s (M) и Nordstrom (JWN) - чиито акции обикновено падат повече от общия пазар по време на спадове. Фондът също така купува много акции от компании с висок ливъридж, но само такива с бизнеси, които са достатъчно силни да изплатят дълговете си, като Home Depot (HD) и Lowe’s (LOW). Тези компании са склонни да се справят добре при цикличен подем, когато инвеститорите смятат, че икономиката е отново на добра основа и дълговете могат да бъдат погасени.

Този разделен подход се възползва от факта, че компаниите с високи дългови натоварвания имат най-голяма „дисперсия“ във възвръщаемостта, казва Паркър. С други думи, най-добрите от тези компании се представят много по-различно от най-лошите - докато акциите на компаниите с нисък дълг се движат много по-бързо.

Изследванията на BlackRock показват, че подобно разпръскване на производителността се засилва на нестабилни пазари надолу, което означава, че най-лошите компании с надценен капитал се представят много зле тогава и късите залози на фонда се изплащат. В резултат, исторически, тази отбранителна стратегия е спечелила 0,16% за всеки 1% месечен спад в S&P 500.

Купуването на акции на тези компании с висок дълг вместо традиционните висококачествени защитни акции с нисък дълг пречи на дългосрочната кратка стратегия да бъде победена по време на възстановяване след спад. (Висококачествените компании се задържат по-добре на пазарите надолу, но често изостават по време на ралитата за възстановяване.) Така корелацията на фонда е 29% с S&P 500 през месеците на спад, но 62% по време на нарастващите пазари.

Ако всичко това ви звучи сложно, това е така. За щастие тримата съуправители имат достъп до задълбочен екип от 51 инвестиционни служители на BlackRock, работещи по трите основни стратегии, както и до изчислителната технология на най-големия мениджър на активи в света, за да съкратят цифрите за количествения анализ на фонда.

Третият ръкав на стратегията на фонда е макроикономически, който се състои предимно от дълги и къси залози върху дълга на различните държави. Както и при дългосрочната стратегия за собствен капитал, екипът на Systematic се стреми да хеджира пазарните фактори, които по един или друг начин променят доходността на ценните книжа. Но те все още искат да запазят уникалните качества на отделните облигации, които предпочитат - или тези, които не харесват - за да увеличат максимално разликата в възвръщаемостта между двете страни на портфейла.

„Когато хората обикновено говорят за макро инвестиции, те говорят за големи насочени експозиции към валути и лихвени проценти“, казва Розенберг. „Ако има главна тема на този фонд, това е стойността на дисперсията спрямо посоката.“

В тази част от фонда в момента екипът държи италиански облигации, които имат по-добри доходи от френските облигации, срещу които залагат. И двете облигации са от европейски страни и са деноминирани в евро - пазарни фактори, които Паркър и Розенберг се стремят да премахнат чрез хеджиране. С големия инвестиционен екип, който им помагат, те обикновено се справят добре.

Още по темата:

Алтернативни форми за спестяване растат заради падащите лихви по депозитите

В какво да инвестирате, ако не в депозити? Вижте какво мислят експертите!

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.14 | ▼0.08% |

| USDJPY | 143.67 | ▲0.59% |

| GBPUSD | 1.33 | ▼0.12% |

| USDCHF | 0.83 | ▼0.11% |

| USDCAD | 1.39 | ▲0.01% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 40 260.20 | ▲0.07% |

| S&P 500 | 5 550.54 | ▲0.41% |

| Nasdaq 100 | 19 538.60 | ▲0.64% |

| DAX 30 | 22 509.50 | ▲1.04% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 93 891.20 | ▼0.82% |

| Ethereum | 1 793.82 | ▼1.50% |

| Ripple | 2.22 | ▲1.54% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 63.18 | ▲0.57% |

| Петрол - брент | 65.92 | ▲0.43% |

| Злато | 3 319.48 | ▼0.87% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 529.85 | ▲0.21% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.66 | ▲0.48% |

| Germany Bund 10 Year | 131.59 | ▼0.25% |

| UK Long Gilt Future | 93.30 | ▲0.21% |