Снимка: iStock

Акциите с голяма капитализация получават почти цялата "светлина на прожекторите" в медиите, но по-малките компании могат бързо да станат по-големи, както показаха тазгодишните пазарни действия.

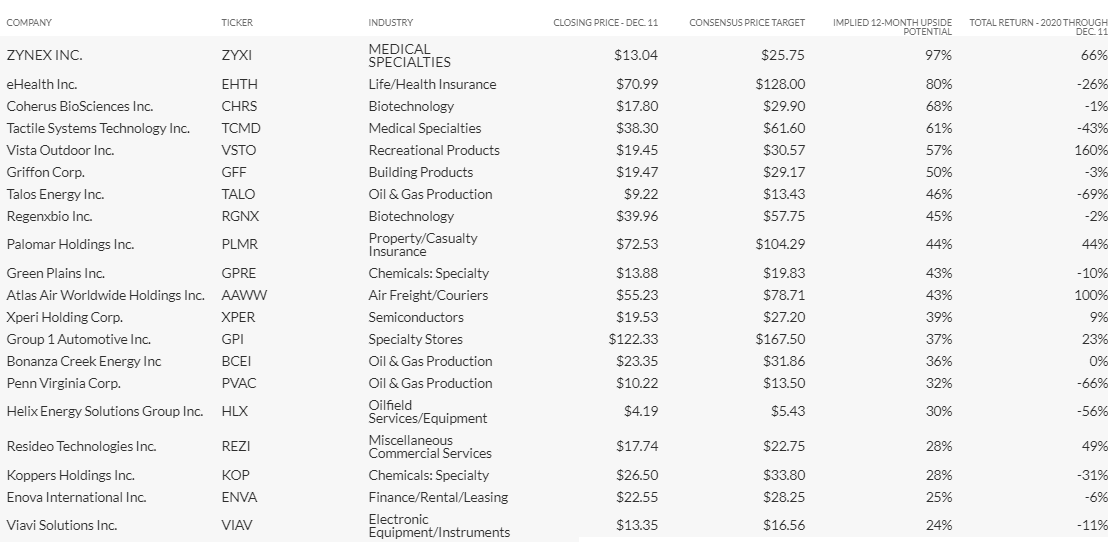

По-долу е даден списък с 20 акции с малка капитализация, извлечени от индекса S&P Small Cap 600, които анализаторите очакват да скочат с до 97% през следващата година.

За пример за компания с малка капитализация, която е прераснала в голяма, погледнете тази диаграма, показваща пазарната капитализация на Okta Inc. която прави софтуер за мрежова сигурност:

Пазарната стойност на Okta Inc. скочи през последните три години. (FactSet)

През този тригодишен период акциите на Okta са поскъпнали с 865%.

Не може да се отрече, че S&P 500 е надминал S&P Small Cap 600 Index и S&P 400 Mid Cap Index през последните години.

Индексите S&P се претегля по пазарна капитализация. Това означава, че най-горещите компании, включени в индексите с малка и средна капитализация, ще бъдат преместени в индексите с по-високи пазарни стойности, докато няма горна граница за S&P 500.

Така S&P 500 е много по-концентриран - петте му най-големи компаниите представляват 22.7% от S&P 500, докато петте най-големи компании с малка капитализация представляват само 3.4% от S&P Small Cap 600.

Така че на бичи пазар, доминиран от компании, които се възползват най-добре от технологичните иновации, не е изненада да видим, че S&P 500 се представя по-добре. Това важи, ако погледнете назад пет, 10 или дори 15 години (за които S&P 500 е върнал 292%, в сравнение с 263% за S&P 600 Small Cap Index, според FactSet).

Но не винаги е било така. Вижте 20-годишната графика:

Индексът S&P Small Cap 600 и индексът S&P 400 Mid Cap надминават S&P 500 през последните 20 години. (FactSet)

Любимите малки компании на анализаторите

Ето 20-те акции, включени в индекса S&P Small Cap 600 с най-малко 75% рейтинг „купи“ с най-голям потенциал за повишаване през следващите 12 месеца, подразбиращи се от консенсусни ценови цели на анализаторите:

От общата възвръщаемост за 2020 г. до 11 декември можете да видите, че акциите с малка капитализация - дори тези, предпочитани от анализаторите - могат да бъдат нестабилни. Общата възвращаемост за изброените имена тази година варира от печалба от 160% за Vista Outdoor до спад от 66% за PVAC на Penn Virginia Corp., производител на петрол.

Vista Outdoor произвежда боеприпаси и други ловни принадлежности, както и различни продукти за спортна защита и оборудване за готвене на открито. Компанията се възползва от тази продуктова гама в пандемична среда. Анализаторите очакват продажбите й за календарната 2020 да се увеличат с 9%, последвани от 7% увеличение през 2021 г. (Всички данни за продажбите в тази статия използват календарни години; много компании имат фискални години, които не съответстват на календара.)

Консенсусът сред анализаторите е приходите на Penn Virginia да спаднат с 31% тази година и с още 8% през 2021 г., преди да се увеличат с 16% през 2022 г. Акцията е игра за възстановяване на търсенето на гориво, когато (и ако) новите ваксини евентуално потушат коронавирусното огнище.

Ето прогнозите за ръст на продажбите за групата за 2020, 2021 и 2022, въз основа на оценки на приходите сред анализатори, анкетирани от FactSet:

Още по темата:

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.14 | ▲0.22% |

| USDJPY | 142.17 | ▼0.08% |

| GBPUSD | 1.33 | ▲0.26% |

| USDCHF | 0.82 | ▼0.16% |

| USDCAD | 1.38 | ▲0.06% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 39 311.30 | ▼1.40% |

| S&P 500 | 5 311.62 | ▲0.06% |

| Nasdaq 100 | 18 363.80 | ▼0.23% |

| DAX 30 | 21 366.40 | ▲0.42% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 85 113.10 | ▲0.77% |

| Ethereum | 1 603.46 | ▲0.93% |

| Ripple | 2.08 | ▲0.65% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 63.72 | ▲2.35% |

| Петрол - брент | 66.92 | ▲2.83% |

| Злато | 3 327.36 | ▼0.69% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 549.38 | ▲0.33% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.14 | ▼0.20% |

| Germany Bund 10 Year | 131.48 | ▲0.12% |

| UK Long Gilt Future | 92.40 | ▲0.43% |