Снимка: iStock

"Виждал съм много балони като инвеститор и съм изучавал още повече балони в историята, затова знам какво представлява един балон и съставих "индикатор на балоните", който следя, за да виждам перспективите пред всеки пазар", написа Рей Далио в блога на Bridgewater, който е най-големият хедж фонд в света. "Да видим какво показва той за състоянието на акциите в САЩ."

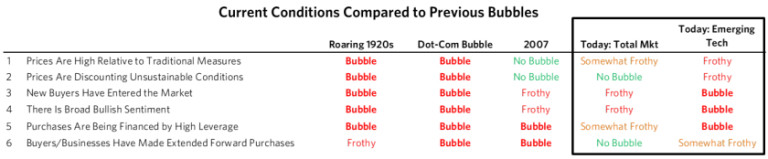

Балон, разбира се, означава неустойчиво висока цена на определен актив, която Далио измерва със следните шест показателя:

Колко високи са цените в сравнение с традиционните метрики;

Дали цените са дисконтирани спрямо неустойчиви условия;

Колко нови купувачи са навлезли на пазара;

Колко бичи са настроенията;

Дали покупките се финансират с висок ливъридж;

Дали потребителите правят значителни бъдещи покупки (например чрез изграждането на инвентории, форуърдни сделки и т.н.), за да спекулират или да се защитят от бъдещите ценови динамики.

Всяка акция, анализирана от Bridgewater, преминава през такава оценка, а съвкупните оценки се комбинират в индекси за ценните книжа и за пазарите като цяло. Днес измерителят на балоните показва оценка от 77% за пазара на акции в САЩ. Това е опасно близо до периодите на Голямата депресия от 1929 г. и дотком балона от 2000 г., когато индексът удря 100%.

Ето как изглеждат отделните му компоненти днес:

Графика 1: Категории балонизирани акции

Източник: Bridgewater

Все пак инвеститорът посочва, че се наблюдават големи различия между отделните категории акции. Според индекса обаче развиващите се технологични компании се намират в състояние на "екстремен балон". Те формират около 5% от най-големите хиляда бизнеса в САЩ, т.е. днес техният брой е двойно по-малък, отколкото е бил по време на дотком балона.

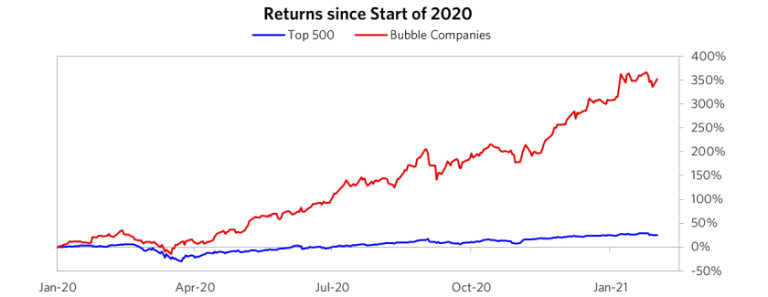

"Техният дял от индекса S&P 500 е още по-малко, тъй като няколко от най-балонизираните компании не са листнати в този индекс", изтъква Далио. За да следят още по-близо представянето им, от Bridgewater са съставили специален индекс на балонизираните акции, които от началото на годината се представят по следния начин в сравнение с 500-те най-големи компании от портфолиото на фонда от началото на 2020 г.

Графика 2: Балонизирани акции (червено) срещу 500-те най-силни (синьо) в портфолиото на Bridgewater

Източник: Bridgewater

"Какво прави човек с тази информация е тактическо решение", пише още Далио. "Дори и ако измерителят ни беше съвършено точен (какъвто той не е), да се улучат моментите на върховете и дъната на акциите щеше да е много трудно, защото макар да показва в съседство на какво са тези акции, в измерването на самите моменти няма нищо точно.

Все пак индексът е много добър индикатор за относителното представяне на акциите през последващите между три и пет години. В резултат на това, докато той ни помага да се насочим към акции, които не са балонизирани, все пак трябва да се добави измерител на конкретните моменти на постигане на пикове и дъна."

Корекция на Nasdaq: 2 най-добри акции за закупуване и задържане завинаги

Корекция на Nasdaq: 2 най-добри акции за закупуване и задържане завинаги

S&P 500 на крачка от корекция

S&P 500 на крачка от корекция

Наръчник за купуване на спада на американските индекси

Наръчник за купуване на спада на американските индекси

TSMC предложи на Nvidia, AMD и Broadcom дялове в съвместно предприятие

TSMC предложи на Nvidia, AMD и Broadcom дялове в съвместно предприятие

Рей Далио сравни търговската война с Германия през 30-те години на миналия век

Рей Далио сравни търговската война с Германия през 30-те години на миналия век

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.09 | ▲0.08% |

| USDJPY | 148.38 | ▲0.24% |

| GBPUSD | 1.30 | ▲0.26% |

| USDCHF | 0.88 | ▼0.07% |

| USDCAD | 1.44 | ▼0.37% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 41 735.00 | ▼0.39% |

| S&P 500 | 5 662.75 | ▲0.34% |

| Nasdaq 100 | 19 871.40 | ▲0.98% |

| DAX 30 | 22 942.00 | ▲1.09% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 82 074.60 | ▼0.96% |

| Ethereum | 1 877.89 | ▼2.19% |

| Ripple | 2.24 | ▲3.40% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 67.66 | ▲1.52% |

| Петрол - брент | 70.88 | ▲1.39% |

| Злато | 2 933.88 | ▲0.64% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 550.88 | ▼1.06% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 110.64 | ▼0.26% |

| Germany Bund 10 Year | 127.10 | ▲0.34% |

| UK Long Gilt Future | 91.34 | ▼1.14% |