Снимка: iStock

На теория всичко звучи негативно за пазарите. Продължаваща война на източната граница на Европа, нов конфликт в Близкия изток, който може да се превърне в регионална битка, и рязко по-високи лихвени проценти по целия свят за борба с инфлацията. Не звучи като условията, които благоприятстват стабилни печалби, но резултатите, от началото на годината до момента, за глобалните портфейли, показват друго.

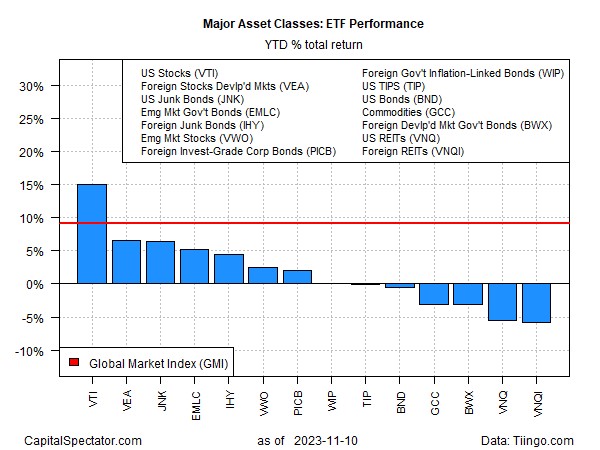

Въпреки множеството рискови фактори, диверсифицираните стратегии са готови да отбележат солидна печалба за 2023 г. въз основа на числата до затварянето в петък (10 ноември). Глобалният пазарен индекс (GMI) на CapitalSpectator.com е нагоре със стабилни 9,1% до момента – приблизително двойно повече от „сигурната“ текуща доходност на повечето части от кривата на доходност на държавните облигации на САЩ. GMI държи всички основни класове активи (с изключение на парични средства) в тегла на пазарната стойност и представлява конкурентен еталон за портфейли с множество класове активи.

Няколко ETF за разпределение на активи публикуват подобни резултати тази година. iShares Core Aggressive Allocation ETF (NYSE:AOA), например, се е покачил с 9,0% досега през 2023 г.

Основният двигател на тазгодишното представяне: добро представяне на акциите, по-специално на американските акции. Използвайки набор от прокси ETF, американските акции продължават да водят в надпреварата през 2023 г. с превъзходно представяне, базирано на Vanguard Total US Stock Market Index Fund (NYSE:VTI), който е нараснал с 15,1% тази година. Това е много по-напред от останалата част от полето, но имайте предвид, че чуждестранните акции в развитите (VEA) и нововъзникващите (VWO) пазари също отбелязват печалби от началото на годината до момента, макар и скромно.

Основното препятствие за глобалната диверсификация през 2023 г.: висококачествени облигации, стоките като цяло и повечето разновидности на дялове от имоти. Наистина, американските и чуждестранните акции на недвижими имоти (съответно VTI и VNQI) понасят загуби от над 5% всяка от началото на годината.

С месец и половина до края все още има място за обръщане на съдбата в резултатите от календарната година, разбира се, и предвид състоянието на света никой не трябва да отхвърля тази възможност. Но засега привлекателността на глобалната диверсификация остава непокътната и завладяваща.

Погледнато назад, очевидно е, че силното надценяване на американските акции и минимизирането на почти всичко останало би увеличило значително възвръщаемостта. Уви, силно концентрираните портфейли са склонни да впечатляват най-вече на база ex-post.

За разлика от това, вграденото управление на риска, което възниква при глобалната диверсификация между класовете активи, се оказа труден еталон за побеждаване – отново. Защо? Бъдещето все още е несигурно и винаги ще бъде. От своя страна прогнозирането на победителите и губещите през 2024 г. ще бъде не по-малко предизвикателство.

Още по темата:

Дейвид Соломон: Пазарите ще се „успокоят“

Дейвид Соломон: Пазарите ще се „успокоят“

Технологични акции, които биха могли да ви помогнат да натрупате състояние

Технологични акции, които биха могли да ви помогнат да натрупате състояние

Ето как Тръмп обяснява спада на пазарите през първите му 100 дни

Ето как Тръмп обяснява спада на пазарите през първите му 100 дни

Следващите действия на Тръмп може да са критични за фондовите пазари

Следващите действия на Тръмп може да са критични за фондовите пазари

Инвеститорите търсят яснота относно AI стратегията на Apple

Инвеститорите търсят яснота относно AI стратегията на Apple

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.14 | ▼0.23% |

| USDJPY | 142.28 | ▲0.08% |

| GBPUSD | 1.34 | ▼0.27% |

| USDCHF | 0.82 | ▲0.39% |

| USDCAD | 1.38 | ▲0.13% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 40 715.20 | ▲0.81% |

| S&P 500 | 5 590.30 | ▲0.65% |

| Nasdaq 100 | 19 662.60 | ▲0.70% |

| DAX 30 | 22 644.60 | ▲0.62% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 95 414.40 | ▲0.42% |

| Ethereum | 1 826.94 | ▲1.51% |

| Ripple | 2.30 | ▲0.19% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 60.39 | ▼2.60% |

| Петрол - брент | 63.24 | ▼2.01% |

| Злато | 3 317.78 | ▼0.61% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 506.02 | ▼1.89% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.14 | ▲0.25% |

| Germany Bund 10 Year | 131.34 | ▲0.06% |

| UK Long Gilt Future | 93.36 | ▲0.34% |