След силния ръст на фондовите пазари през 2012 и 2013 г., през настоящата година те не са толкова впечатляващи. Въпреки че индексите са близо до исторически високи нива и може би и заради това най-големият хедж фонд в света Блекрок (Blackrock) очерта четирите най-големи пазарни рискове през лятото. Те са:

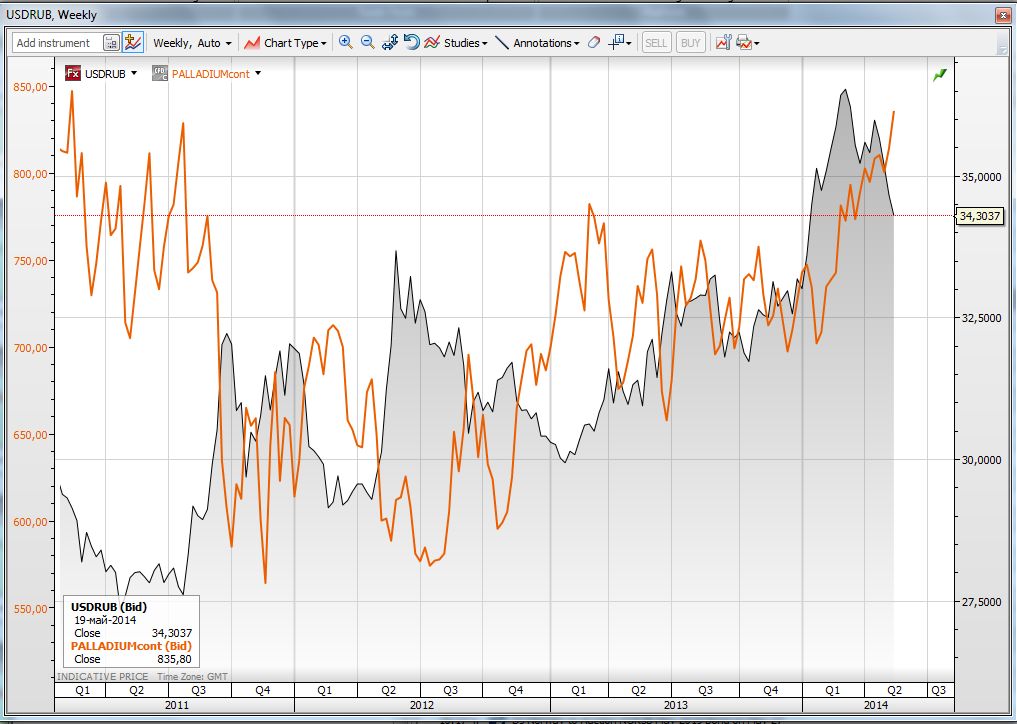

1. Украйна - ситуацията остава неясна и непредсказуема, въпреки някои данни за изтегляне на руските войски от границата с Украйна. Сблъсъците между проруските паравоенни части и украинските сили продължават да дават човешки жертви. Като че ли този риск не е дисконтиран от борсовите индекси, като дори има 30% ръст на руската борса (но на ниска база) и поскъпване на рублата. Въпросът е доколко това е устойчиво с оглед на сериозния отлив на капитали от Русия. На графиката е показан дългосрочния низходящ тренд на рублата с последното и поскъпване от миналия месец (черна крива) и цената на паладия (Русия е основен износител), който е в тясна корелация с валутната двойка (долар/рубла) и като цяло има леко изпреварващо ценово поведение.

Източник: BenchMark Trader, Saxo Bank

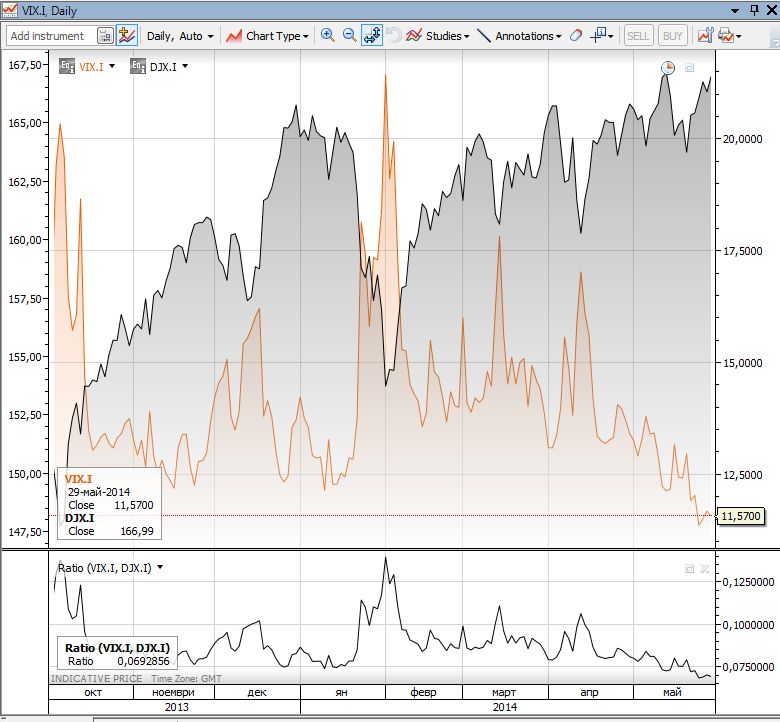

2. Европа - доходността на е на исторически ниски нива, но дефлационният риск е сериозен, съчетан с неблагоприятна демографската структура и анемичен икономически растеж. Дълговото бреме остава високо при скъпо евро. Политическата ситуация около изборите за Европейски парламент също не е особено ясна. Поради високата корелация между пазарите на развитите страни, едно удачно сравнение е между германския борсов индекс DAX (черна крива) и т. нар. индекс на страха VIX (оранжева крива, Volatitility Index измерва съотношението на присъщата волатилност на пут и кол опциите върху американският индекс S&P 500 за 30 дневен период). От графиката се вижда, че когато VIX e на особено ниски нива, както сега, може да се очакава низходяща корекция, а при нива над 20 може да се очаква възходяща корекция. Коефициентът между DAX и VIX също е на екстремно ниво, както се вижда от панела под ценовата графика.

Източник: BenchMark Trader, Saxo Bank

3. Китай - увеличават се очакванията за умерено забавяне. Китайското правителство се опитва да направи трудни реформи като охлаждане на ръста кредититрането в сектора на недвижимите имоти, а в същото време да не задържи растежа. Въпреки че, индекса на производствената активност HSBC PMI се повиши тази сутрин, той все още е под 50.

4. Цените на облигациите в САЩ - на пръв поглед изглежда странно. Всяка промяна в риториката на Федералния резерв може да отключи резки разпродажби, както се получи през май миналата година. Специално при 30-годишните книжа т.нар. позициониране е на екстремни нива, което означава, че дребните инвеститори са агресивни купувачи, а смятаните за най-добре капитализирани и умни пазарни участници, т. нар. Commercials, са на точно обратната позиция във фючърсни контракти.

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.15 | ▼0.22% |

| USDJPY | 141.09 | ▲0.16% |

| GBPUSD | 1.34 | ▼0.09% |

| USDCHF | 0.81 | ▲0.25% |

| USDCAD | 1.38 | ▲0.04% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 38 443.50 | ▲0.04% |

| S&P 500 | 5 202.36 | ▼0.04% |

| Nasdaq 100 | 17 983.10 | ▼0.12% |

| DAX 30 | 21 184.30 | ▲0.05% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 87 378.40 | ▼0.16% |

| Ethereum | 1 557.72 | ▼1.40% |

| Ripple | 2.07 | ▼0.51% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 62.93 | ▼0.08% |

| Петрол - брент | 65.78 | ▲0.34% |

| Злато | 3 424.48 | ▼0.31% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 539.38 | ▲0.17% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 110.84 | ▲0.06% |

| Germany Bund 10 Year | 131.48 | ▲0.12% |

| UK Long Gilt Future | 92.40 | ▲0.43% |