Снимка: pixabay

Теодор Минчев

„Страхувайте се, когато другите са алчни и бъдете алчни, когато другите ги е страх", е казал гениалният Уорън Бъфет. Значи е време да се страхувате... защото всички са алчни! А това си личи от факта, че щатските индекси са на крачка от нови рекордни стойности.

Широкият индекс S&P 500 на Уолстрийт, който представлява около 50% от сумарната световна капитализация, е само на 2% от историческия си връх от началото на годината.

Нещо повече... Още три седмици и индексът ще реализира най-дългия си бичи пазар в историята. А както всички знаят, пазарите са, или поне са били - циклични. Така че всичко, което се повишава трябва рано или късно да пада надолу...

Дори и да станем свидетели на нови исторически върхове, заплахите пред инвеститорите са сериозни.

За съжаление, вече сме виждали как могат да свършат подобни дълги повишения, достигащи исторически върхове. И то цели два пъти - през 2000-та и 2007-ма година.

И сценарият в момента, поне от техническа гледна точка, се развива доста по подобен начин. А именно - рязка корекция след достигнатите върхове, в рамките на около месец, и спад между 8 и 13% (подобна бе и корекцията през февруари); три-четири месеца на възстановяване с цел тест на върха (каквото се случва в момента); спад за тест на дъното след неуспешен, или фалшив пробив (това би било понижение към най-ниската стойнот); истинският срив, след пробив на мини-дъното.

Инвеститорите, които се притесняват и искат да хеджират портфейлите си, могат да направят най-добре това с един инструмент. И той се казва - индекс на волатилността (VIX), и се търгува на чикагската стокова борса.

И тъй като, не е задължително настоящата ситуация да свърши по същия начин - с криза и крах (макар, че е възможно, предвид на това, че вече минаха 10 години от последната криза), то поне можем да влезем в „мечи цикъл" - тоест понижение на индексите от повече от 20%.

За какво става въпрос?

Казано по друг начин, индексът на волатилността, отново започва да изглежда като „асиметрична инвестиция".

Редно е да припомним, че според гениалния Дейвид Тепър, най-добрите инвестиции са асиметричните - или тези с ограничен потенциал за загуба и неограничен за печалба.

Защо VIX идеално отговаря на този критерий за асиметричност?

На практика, индексът се движи в противоположна посока на щатските индекси. Расте, когато те се понижават и се понижава, когато те растат. Той обаче, също така си има и естествена граница, под която трудно може да се понижи. Защото залага в себе си очакванията за волатилност. Тоест тези очаквания никога не могат да станат нула.

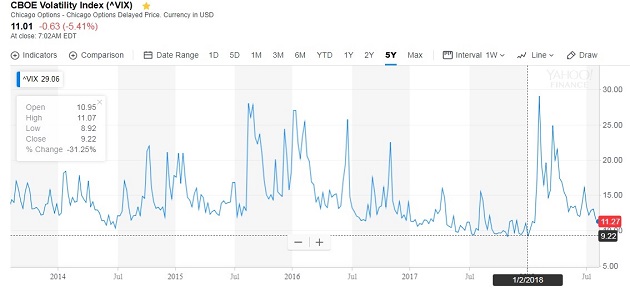

Източник: Finance Yahoo

През изминалата година, следствие на почти целогодишното повишение на щатските индекси, без наличие на по-сериозна корекция, индексът VIX достигна най-ниските си нива от над 30 години насам и стойности от близо 9 пункта.

При нива от 11 пункта в момента, индексът VIX е на около 20% от най-ниските си нива в историята, а всяко по-нататъшно доближаване до тях, може да дава добра отправна точка за заемане на дълги позиции.

За разлика от миналата година обаче, когато щатските индекси страдаха от тотална липса на волатилност и се търгуваха само при нови и нови рекордни стойности, немислимото се случи и волатилността изригна през февруари - отвеждайки този индекс до нива от над 30 пункта в един момент. Видяхме утрояване на стойността му, при това само в рамкита на две-три седмици.

Последното може да се повтори, ако щатските индекси не успеят да пробият дъната си и бързо се оттласнат надолу, за тест на най-ниските си стойности от февруари.

Или индексът може лесно и бързо да удвои, а защо не, дори да утрои стойността си, при наличие на ограничен потенциал за спад. Тоест потенциалното съотношение доходност-риск за инвеститорите е в рамките на 5 (потенциал за повишение от 100% срещу спад от 20%).

* Материалът е с аналитичен характер и не е съвет за покупка, или продажба на активи на фондовите пазари.

Още по темата:

Инвестирайте като Джордж Сорос!

Колко фонда бият по доходност SOFIX за последната една година

Абсурдно евтини акции за закупуване и задържане с години

Абсурдно евтини акции за закупуване и задържане с години

Акциите с растеж спаднаха със 75%, за да ги закупите веднага

Акциите с растеж спаднаха със 75%, за да ги закупите веднага

2 дивидентни акции на Уорън Бъфет, които да купувате и да държите завинаги

2 дивидентни акции на Уорън Бъфет, които да купувате и да държите завинаги

Наблюдавайте за разделяне на акциите: Alphabet ли е следващата?

Наблюдавайте за разделяне на акциите: Alphabet ли е следващата?

Акциите на Apple записаха най-лошия си ден от март 2020 г.

Акциите на Apple записаха най-лошия си ден от март 2020 г.

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.09 | ▼0.89% |

| USDJPY | 146.96 | ▲0.50% |

| GBPUSD | 1.29 | ▼1.70% |

| USDCHF | 0.86 | ▲0.25% |

| USDCAD | 1.42 | ▲1.06% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 38 517.70 | ▼5.31% |

| S&P 500 | 5 108.62 | ▼5.78% |

| Nasdaq 100 | 17 556.40 | ▼5.87% |

| DAX 30 | 20 547.00 | ▼6.04% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 83 984.00 | ▲1.07% |

| Ethereum | 1 818.63 | ▲0.17% |

| Ripple | 2.13 | ▲3.43% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 62.52 | ▼6.32% |

| Петрол - брент | 66.14 | ▼5.32% |

| Злато | 3 037.92 | ▼2.43% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 528.78 | ▼1.38% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.98 | ▲0.19% |

| Germany Bund 10 Year | 130.40 | ▲0.48% |

| UK Long Gilt Future | 93.86 | ▲0.89% |