Снимка: iStock

Теодор Минчев

Защо е важно да имате идея накъде ще се движи щатският индекс S&P 500? Защото той представлява около половината от световната пазарна капитализация. Или, ако имате представа накъде ще се движи индекса, ще имате представа какво ще се случва с половината от световния фондов пазар.

След като правилно предположихме на 10-ти декември, че истинската цел на широкия щатски индекс S&P 500 ще е 2 350 пункта, (което на практика се случи след драматичен спад), сега ще се опитаме да прогнозираме накъде може да се е насочил широкия щатски индекс от тук нататък.

Първо малко факти... От 24-ти декември насам, широкият щатски индекс се повиши с над 15%, регистрирайки най-силното си начало на годината от много години насам.

Средното годишно повишение на индекса е от около 9% в исторически план, или вече ръстът на показателя е с над 50% над традиционния за дълъг период от време.

Не е рядкост за S&P 500 да отбелязва тест на историческия си връх, в рамките на три-четири месеца след постигане на временно дъно. Ако приемем, че това се случи на Бъдни вечер, и срокът бъде спазен, то може да се очаква най-висока стойност на показателя между средата на март и средата на април.

А от времева гледна точка, това напълно би отговорило на старото правило на Уолстрийт - "продавай през май" и си почивай.

Все още обаче, повишението по-скоро изглежда, като корекция, отколкото като началото на нов възходящ тренд, който да продължи средносрочно. Поне, докато не станем свидетели на "златно пресичане" - преминаване на 50-дневната пълзяща средна над 200-дневната такава.

Индексът е малко над 200-дневната си пълзяща средна величина, която е при ниво от 2 739 пункта. Докато индексът е над това ниво, ръстът му може и да продължи. Връщане под средната величина обаче, може да е пръв тревожен сигнал, че най-доброто вече е преминало.

Щатският индекс S&P 500 е по-близо до историческия си връх, от септември, като е едва на 7% от него, отколкото до дъното си на 24-ти декември, откъдето го делят два пъти повече проценти - 14.5%.

В този ред на мисли, много по-логична изглежда сделка за къса позиция при индекса, с поставяне на стоп за ограничаване на загубите над върха от септември и цел тест на дъното, отколкото обратното. Защото при такъв сценарий потенциалното съотношение доходност-риск би бил 2:1, спрямо 1:2 при обратната възможност (ако приемем, че аргументите на биковете и мечките са еднакво тежки).

Силното повишение на индекса го върна почти в изходна позиция. Това, което инвеститорите трябва да си зададат, като въпрос е - какво се промени отвъд решението на Фед да е по-търпелив към лихвите. А това, по-скоро трябва да е "червена лампа" за състоянието на икономиката и бъдещите печалби на компаниите, отколкото повод за оптимизъм и радост. Всъщност, с позицията си си Фед подкрепя тезата, че несигурността се повишава, както и опасността за щатската икономика.

Иначе, печалбите на щатските компании се очаква да забавят ръста си до едноцифрена стойност през тази година (очакват се при нива между 7 и 9%), или близо наполовина на миналогодишния ръст. Средното съотношение цена-печалба на компонентите на индекса е около 23, или с близо 50% над средното в исторически план от 16.5.

Все пак, лихвите са повишени четири пъти и ще оказват негативно въздействие и натиск на паричните пазари, където боклучавите корпоративни облигации са на стойност 1.3 трилиона долара - повишение с 15% през изминалата година.

Щатския дълг е при нови рекордни стойности, а икономиката на еврозоната се забавя сериозно, в среда на смяна на ръководството на ЕЦБ, Brexit и италиански проблеми. Изобщо, картинката в Европа е далеч от "розова".

Дори и САЩ и Китай да полагат усилия за намиране на търговско споразумение, факт е, че такова може да бъде достигнато след още много месеци, а негативите от търговската война започват реално да се материализират в световната икономика. Ръстът на китайската икономика е най-слаб от близо 30 години насам, а позициите на двете супер-сили все още са далеч от близки.

Поглеждайки към любимото съотношение на Бъфет - пазарна капитализация към БВП, то възлиза на 135.8% и е далеч над нормалното, въпреки известното му връщане спрямо 144% по време на пиковите стойности на пазара. Иначе подобно съотношение сочи към отрицателна възвръщаемост от -1.5% в средносрочен план. Можем да припомним, че пазарът се смята за "подценен" при съотношение от под 100%.

От друга страна, добрата новина за инвеститорите е, че само 52% от американците притежават акции в момента. Това е най-ниския процент от 19 години насам. Друг контраиндикатор, който сочи, че не всичко може да е лошо за щатските инедкси е най-големия кеш държан от професионалните инвеститори от кризата през 2009-та година.

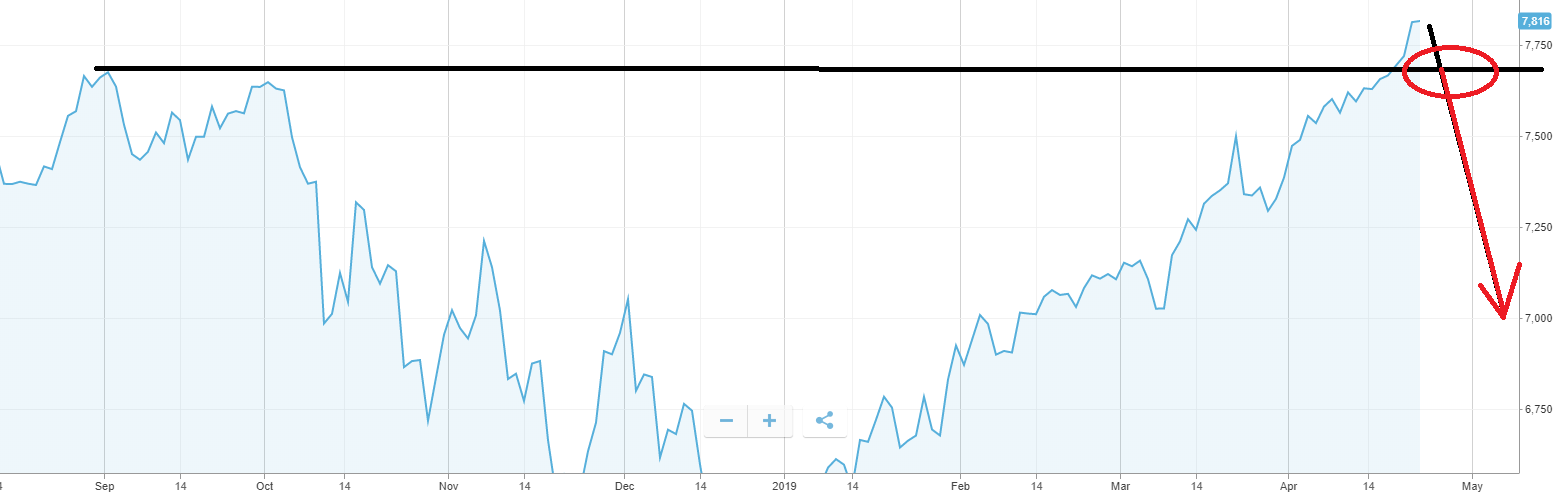

Един възможен сценарий за S&P 500

Та на въпроса - какво да очакваме от широкия индекс в краткосрочен план. Докато показателя е над 200-дневната си пълзяща средна величина, по-нататъшно повишение към 2 820 пункта, е напълно възможно.

Графика: MetaTrader5

Нещо повече, можем дори да видим и ръст към историческия рекорд от септември, при 2 940 пункта, ако посоченото ниво на съпротива падне. Такова повишение може да се предизвика от фактори, като потенциално сближаване на позициите на САЩ и Китай в търговските им преговори и дори намиране на някакво решение.

Докато не видим коренна промяна в обстановката обаче, включваща възстановяване на ръста на печалбите на компаниите и водещите световни икономики, може да се приеме, че историческия връх при 2 930 пункта би следвало да остане в сила. Това може да е една много добра отправна точка.

При всички положения волатилността най-вероятно ще се засилва, от тук нататък, а всеки новини свързани с пропадането на търговските преговори могат да се приемат изключително драматично от инвеститорите и да водят след себе си до драматични разпродажби.

*Материалът е с аналитичен характер и не е съвет за покупка или продажба на акции

Още по темата:

Истинската цел на S&P 500 е 2 350 пункта?

Щатските индекси - накъде през 2019-та година?

Професионалните мениджъри с най-много кеш от финансовата криза насам

Силен ръст за пазарите по подобие на 1998-ма година, преди кризата?

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.13 | ▲0.01% |

| USDJPY | 143.94 | ▲0.13% |

| GBPUSD | 1.30 | ▼0.03% |

| USDCHF | 0.82 | ▲0.47% |

| USDCAD | 1.40 | ▲0.16% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 40 197.30 | ▲1.40% |

| S&P 500 | 5 371.75 | ▲1.81% |

| Nasdaq 100 | 18 770.20 | ▲2.23% |

| DAX 30 | 21 009.10 | ▲0.68% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 81 051.90 | ▲1.81% |

| Ethereum | 1 553.17 | ▲2.00% |

| Ripple | 2.01 | ▲1.95% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 60.12 | ▲1.37% |

| Петрол - брент | 63.87 | ▲0.76% |

| Злато | 3 195.38 | ▲0.19% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 541.38 | ▲0.58% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 110.36 | ▲0.13% |

| Germany Bund 10 Year | 130.22 | ▼0.07% |

| UK Long Gilt Future | 91.84 | ▲1.91% |