Снимка: iStock

Инвеститорите трябва да започнат да се подготвят за рецесия при печалбата на щатските компании, след като резултатите на компонентите на широкия индекс S&P 500 се очаква да претърпят първи спад от почти три години. Забавяне на щатската икономика и геополитическото напрежение, в среда на повишение на лихвите, са основни причини за очакваното забавяне при печалбите.

Въпреки че според някои експерти ниските очаквания на инвеститорите и стабилизирането на макроикономическите перспективи предполагат по-нататъшен ръст на индексите към нови върхове, други са обезпокоени.

Ръководителят на щатската RBC Capital Лори Калвасина заяви, че на база на ранните отчети, очакванията за приходите са при най-ниски нива от януари, а консенсусните очаквания са за спад на печалбите през първото тримесечие.

Междувременно, перспективите за първото тримесечие продължават да стават все по-негативни, а прогнозата за второто тримесечие минава леко към отрицателна територия.

Джон Бътърс, старши анализатор във FactSet, заяви, че от 5 април повечето компании са намалили очакванията си за пачелаба с повече от обикновеното. Според Бътърс, 74% от компаниите от широкия индекс S&P 500, които са дали насоки за резултатите си, са намалили очакванията си, при средно 70% за пет години.

В резултат на това средната прогноза на EPS за анализаторите е била намалена с 7.3% през първото тримесечие, в сравнение със средния за пет години спад от 3.2%.

„В крайна сметка, този сезон на печалбите ще е ключов за пазара, защото трябва да е налице ръст на печалбите, за да видим по-нататъшно повишение на индекса S&P 500 и нови върхове" според анализатори от Kinsale Trading LLC.

Периодът на отчитане на печалбата неофициално започва в петък с резултати от ключови банки като J.P. Morgan Chase & Co. и Wells Fargo.

Най-натоварен по отношение на печалбите ще е между 22-ри април и 3-ти май, когато ни очаква лавина от корпоративни отчети.

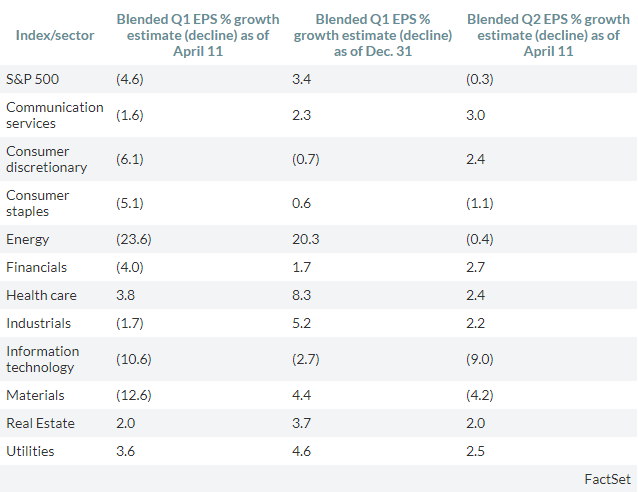

При 25 от 505-те компании от S&P 500, които са съобщили за резултатите от сряда следобед, резултатите са смесени, а прогнозата е за отрицателен ръст от 4.6% за 8 от 11-те сектора. Това е сериозно понижение на очакванията от края на декември, за повишение от 3%.

Или печалбите на щатските компании са на път към първото си тримесечно понижение от второто тримесечие на 2016-та година, когато паднаха с 2.6%.

Секторът, който в момента се очаква да види най-големите спадове на печалбите си е този на материалите - 12.6% и информационните технологии - 10.6%, според FactSet. Трите сектора, за които се очаква да покажат ръст в печалбата на акции са - на здравните крижи с 3.8%, комуналните услуги - с 3.6% и недвижимите имоти с 2%.

Но може би по-важно за пазара е, че вече оценките за ръста в печалбите за второто тримесечие са отрицателни - при ниво от 0.3%, спрямо очакван ръст от 3.4% към 31 декември на миналата година.

Рецесията обикновено се определя като поне две последователни тримесечия на спад за печалбите. Последната рецесия при финансовите резултати на щатските компании бе доста отдавна - от третото тримесечие на 2015 година, до второто тримесечие на 2016 г. В резултат на нея, случилото си при широкия щатски индекс S&P 500 въобще не бе весело.

Инвеститорите не изглеждат твърде притеснени за потенциална рецесия на печалбата в момента. S&P 500 се срина с 14% през последните три месеца на 2018 г., тъй като инвеститорите очакваха спад на приходите, а след това се покачи с 13% през първото тримесечие. След като прогнозата за второто тримесечие на годината стана отрицателна, индексът добави 1.9% към стойността си.

Ето някои неща, които инвеститорите могат да очакват да продължат да оказват влияние на пазарите, заедно с излизащите корпоративни резултати.

Очаква се търговското напрежение отново да е на преден план в очакване на споразумение между САЩ и Китай и нарасналото такова между САЩ и Европа.

Във вторник Международният валутен фонд намали прогнозата си за световен ръст за трети път за шест месеца, позовавайки се на търговски конфликти, освен всичко останало.

"Балансът на рисковете остава изкривен в посока надолу", заяви МВФ. "Неуспехът да се разрешат различията и произтичащото от това увеличение на тарифните бариери над и извън това, което е включено в прогнозата, би довело до по-високи вносни разходи за междинни и капиталови стоки и по-високи цени на крайните стоки за потребителите."

Докладът дойде, когато Конгресът работи за сключване на Споразумението между САЩ и Мексико и Канада, или USMCA, договор, който има за цел да замени Северноамериканското споразумение за свободна търговия, известно като NAFTA. В същото време администрацията на президента Доналд Тръмп се бори с отделна търговска сделка с Китай и заплаши тарифите на 11,2 милиарда долара стоки на Европейския съюз.

Според Джейсън Прайд, главен инвестиционен директор на частното богатство на Гленмеде, има много залог.

"Съединените щати и Китай съставляват около 40% от световния БВП", пише Джейсън Прайд от Glenmede. „В условията на все по-преплетени икономически взаимоотношения, компаниите се стремят към по-голяма яснота относно „правилата на играта” в търговията между двата икономически гиганта."

Търговските политики също оказаха дестабилизиращо въздействие върху пазарите, според стратезите на JPMorgan. "Според прости оценки опасенията за търговските политики може да са изтрили до 10% от стойността на S&P 500 през последната година", пишат те тази седмица.

Около 39% от приходите на S&P 500 през последните 12 месеца са извлечени извън САЩ, според FactSet, като Китай е най-големият източник на международни приходи.

Но търговията е само част от проблема.

И докато решението на Федералния резерв през март да спре повишаването на лихвените проценти през тази година, помогна да се повишат печалбите на фондовия пазар, причината за спирането - несигурност относно перспективите за растеж - може да е намалила някои планирани разходи и инвестиции от страна на компаниите.

Още по темата:

Щатските индекси - накъде през 2019-та година

Защо щатските индекси могат да са лоша инвестиция през следващите години?

Тази лихвена крива вещае сериозни проблеми за щатските индекси

Goldman Sachs вижда рискове за понижаване на прогнозите за Brent за 2025-2026 г.

Goldman Sachs вижда рискове за понижаване на прогнозите за Brent за 2025-2026 г.

Акции с дивиденти, които са безпроблемни покупки точно сега

Акции с дивиденти, които са безпроблемни покупки точно сега

По-добрата акция от изкуствен интелект: IonQ срещу Nvidia

По-добрата акция от изкуствен интелект: IonQ срещу Nvidia

Акция на Energy Transfer: купуване, продаване или задържане?

Акция на Energy Transfer: купуване, продаване или задържане?

2 акции на AI чипове за закупуване през март

2 акции на AI чипове за закупуване през март

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.05 | ▲0.39% |

| USDJPY | 148.54 | ▼0.55% |

| GBPUSD | 1.27 | ▲0.06% |

| USDCHF | 0.89 | ▼0.73% |

| USDCAD | 1.45 | ▼0.13% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 43 174.90 | ▼0.25% |

| S&P 500 | 5 804.34 | ▼1.11% |

| Nasdaq 100 | 20 554.10 | ▲0.22% |

| DAX 30 | 22 509.60 | ▼2.42% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 84 023.00 | ▼2.42% |

| Ethereum | 2 118.45 | ▼1.30% |

| Ripple | 2.41 | ▲1.26% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 67.28 | ▼1.45% |

| Петрол - брент | 70.22 | ▼1.72% |

| Злато | 2 907.62 | ▲0.60% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 538.12 | ▼1.76% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.74 | ▲0.12% |

| Germany Bund 10 Year | 131.36 | ▼0.22% |

| UK Long Gilt Future | 93.52 | ▲0.67% |