Снимка: iStock

Теодор Минчев

Ако ще скъсявате щатските индекси, то обърнете се към тези, които вече са при нови исторически рекорди.

Противно на възприятията, че когато един актив преодолее върха си той продължава с бурното си повишение, това често не е точно така. Особено, ако другите индекси все още са под върховете си.

Класическа грешка за всички инвеститори, които скъсяват индексите преди върховете е да слагат своите стопове малко над тях. Защото историческите върхове работят с много силна притегателна сила и често биват достигнати и преминати, най-малкото да се оберат "всички стопове".

Да, изглежда привлекателно да скъсите широкия индекс S&P 500 на 10 пункта под върха му от септември на миналата година и да сложите близък стоп, но шансовете този стоп да удържи са относително малки.

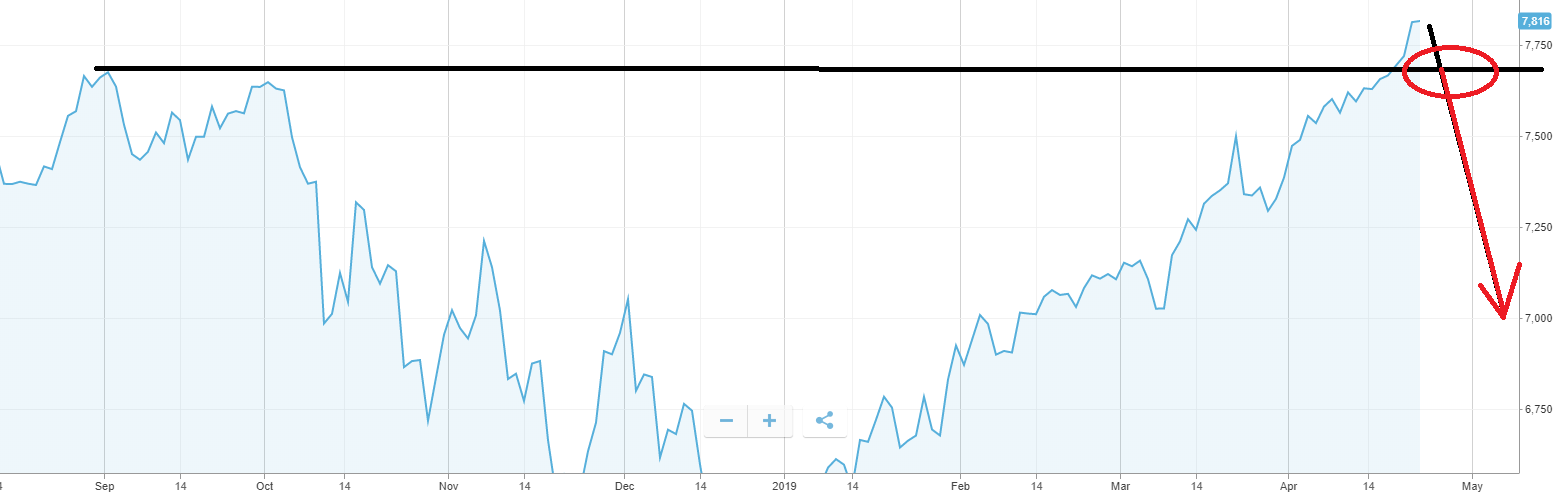

Вместо това, може би е много по-добре да се прицелете към индекс, който вече е преодолял стария си връх - като например технологичният Nasdaq 100, който е при нов исторически максимум. И не става въпрос да го скъсите сега, когато не е ясно колко точно може да продължи повишението му, а при първия по-сериозен признак на слабост. А за такава, можете да приемете връщане под предходния му исторически връх...

Или казано по друг начин, първа по-сериозна слабост би проявил технологичният индекс, следящ представянето на 100-те най-големи компании, при връщане при нива от 7 670 пункта, или предходния исторически връх на индекса от септември на миналата година.

За съпоставка, индексът се търгува при нива от 7 815 пункта при последни данни, или най-високите му нива в историята. А факторите, които могат да върнат индекса надолу, или да доведат до продължаване на възходящия му тренд, основно са свързани с предстоящите резултати на някои от най-големите технологични компании.

Инвеститорите съвсем скоро, ще разберат, дали възстановяването с между 30 и 50% в акциите на компании, като Facebook, Amazon и Microsoft е било добре обосновано, въз основа на предстоящите им резултати, или е било прибързано.

От декември на миналата година, индексът Nasdaq 100 се е повишил с над 30%, което е едно от най-големите и бързи възстановявания в историята му.

Каквото и да решите да правите с щатските индекси обаче, трябва да не бързате и да имате цялостна стратегия за влизане, или излизане в позиции, или в пазара, като цяло.

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на акции.

Още по темата:

Щатските индекси - накъде през 2019-та година?

Защо щатските индекси могат да са лоша инвестиция следващите години?

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.17 | ▼0.01% |

| USDJPY | 155.83 | ▲0.23% |

| GBPUSD | 1.34 | ▼0.12% |

| USDCHF | 0.80 | ▲0.22% |

| USDCAD | 1.38 | ▼0.03% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 48 859.40 | ▼0.66% |

| S&P 500 | 6 889.12 | ▼1.06% |

| Nasdaq 100 | 25 464.60 | ▼1.79% |

| DAX 30 | 24 238.10 | ▼0.57% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 90 227.90 | ▼0.05% |

| Ethereum | 3 114.47 | ▼0.03% |

| Ripple | 2.02 | ▼0.16% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 57.32 | ▼0.68% |

| Петрол - брент | 61.20 | ▼0.62% |

| Злато | 4 300.00 | ▲0.57% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 529.12 | ▼0.82% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.22 | ▼0.17% |

| Germany Bund 10 Year | 127.44 | ▼0.03% |

| UK Long Gilt Future | 92.67 | ▼0.37% |