Снимка: iStock

Горещата тема на тази година - обновената активност на първичните публични предлагания и някои от най-горещите такива от много години насам. Лошата новина - чакането бе толкова дълго и "нажежено", че доведе до свръхочаквания, които не се оправдаха. Нещо повече - първите резултати на някои от компаниите, които станаха публични са факт и те далеч не са чак толкова добри.

В допълнение - търговското напрежение между САЩ и Китай ескалира и до голяма степен влоши ситуацията не само за пазара, като цяло, но и за интереса към новите първични публични предлагания.

И макар първичните публични предлагания от миналото да доказват, че може да има привлекателни възможности за интелигентните инвеститори, може би много по-добре е те да са търпеливи в момента и да подхождат към IPO-та търпеливо.

Силният интерес към определени първични публични предлагания, обикновено се свързва със завишени първоначални оценки и надценени акции, което носи повече рискове за инвеститорите.

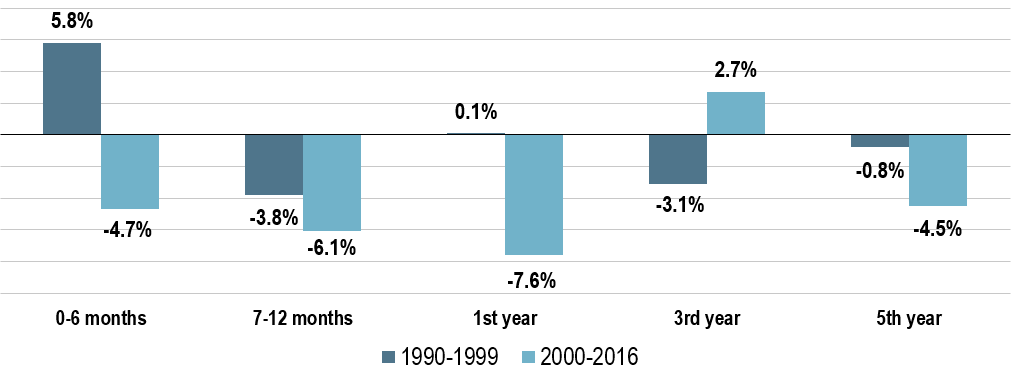

В допълнение, историята показва, че компаниите обикновено не се представят добре на пазара в продължение на много години след публичното си излизане. Така че, инвеститорите, които са привлечени от тази внезапна активност на IPO-пазара, трябва да имат това предвид, когато мислят за своите времеви хоризонти.

Може да се наложи от спекуланти да се превърнат в дългосрочни инвеститори, а доходността на инвестициите им дълго да е на отрицателна територия в първите няколко години.

Защо да внимавате с IPO-та?

Първо, активността на IPO-пазара се ускорява, когато заинтересованите страни вярват, че пазарният цикъл наближава връх, тъй като частните компании и инвеститорите на рисков капитал виждат възможност да се възползват от високите оценки и да кешират част от своите инвестиции.

Тъй като цените на акциите в САЩ се покачват вече повече от десетилетие, а американската икономика и финансовите пазари се приближават към късен етап от своята фаза - на бавен и стабилен цикъл на растеж, много стартиращи компании усещат, че сега е правилния момент да излязат на пазара. Близостта на индексите до исторически върхове, е друг сериозен мотив за всички компании, които искат да станат публични.

Второ - пристъпите на пазарни сътресения, като корекцията през декември, идват да напомнят на всички, че ниската волатилност може и да не трае вечно.

Така че компаниите, които са мислели за набиране на капитал на публичните пазари, се възползват от пазарните условия, за да уловят възможността, докато рисковите апетити са здравословни.

И накрая, компаниите са загрижени, че усилията на Федералния резерв за нормализиране на лихвените проценти могат да доведат до пресъхване на източниците на частни капиталови инвестиции. Макар че Федералният резерв спря за момент повишението си на лихвите, не е ясно дали следващите му действия ще са в посока на намаление на лихвите. А ако те са такива, най-вероятно причината за това би била сериозно влошаване на пазарните и икономическите условия. Което пък би означавало отново по-малък апетит към риск.

Като цяло частните инвестиции нараснаха с почти 58% през 2018 г., което е десетата поредна година, в която стойността на частните инвестиции надвишава стойността на инвестициите на IPO-пазара. Основните бенефициенти бяха технологичните и биотехнологичните компании, които получиха съвместно 130.9 млрд. долара от частни инвеститори, срещу едва 50.3 млрд. долара от първични публични предлагания.

Тази тенденция продължава и през 2019 г., като рисковият капитал далеч изпреварва набирането на средства на публичния пазар.

Ако цените на акциите продължават да вървят нагоре, а активността на IPO-та нараства, както се очаква, възможно е общата стойност на първоначалните публични предлагания тази година да пробие рекорда, поставен през 1999 г., когато 547 компании набраха рекордните 107.9 милиарда долара от IPO-та. А това може да е тревожен сигнал...

Това възраждане на IPO-пазара започна миналата година, когато имаше общо 176 първични публични предлагания, в които бяха набрани 48 милиарда долара.

Секторите на информационните технологии и на здравеопазването представляваха около 70% от тази дейност за набиране на капитал. Миналата година също беше най-голямата година за технологичните IPO-та, от световната финансова криза през 2008-ма година насам.

В допълнение, компаниите обикновено остават частни много по-дълго, отколкото в миналото, насърчавани от средата на висока ликвидност.

Един от основните рискове, пред които са изправени инвеститорите в първични публични предлагания е, че средно компаниите (технологични и нетехнологични) са склонни да не се представят добре на пазара през първите пет години от публичната си дейност.

Възвръщаемост на IPO в сравнение с дружества със сходни размери и финансови съотношения.

Източник: Първоначални публични предложения: Актуализирана статистика Jay R. Ritter, Cordell професор по финанси, Университет на Флорида, 31 декември 2018 г.

В много случаи, дори и при някои дългоочаквани първични публични предлагания като Lyft и Uber, които се случиха съвсем скоро, може да отнеме много години, преди инвеститорите в IPO-та им да реализират доходност, тъй като техните бизнес модели продължават да се развиват.

Въз основа на високите оценки, които виждаме за тези компании, инвеститорите имат големи очаквания за бъдещ растеж, които могат и да не се оправдаят с течение на времето.

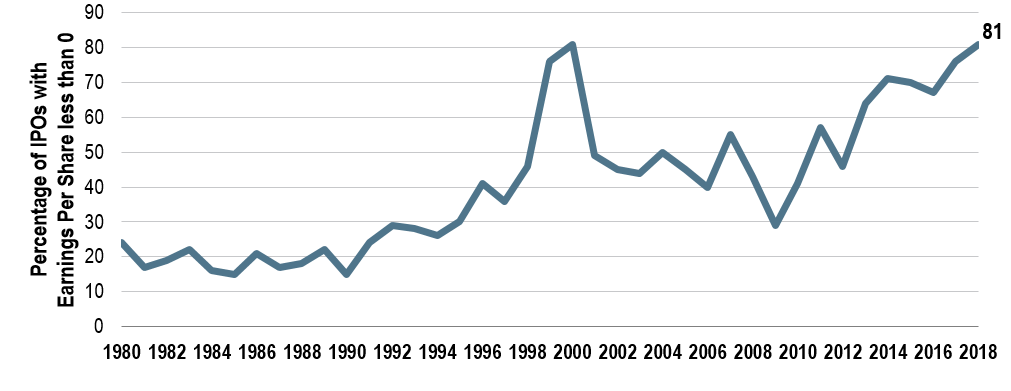

Въпреки че не е необичайно компаниите, които стават публични, да работят на значителни оперативни загуби и да имат минимални приходи, броят на такива IPO-та се повиши значително последните години.

81% от компаниите, които излязоха публично през миналата година, имаха отрицателни финансови резултати.

Източник: Първоначално публично предлагане: актуализирана статистика. Jay R. Ritter, професор по финансите на Cordell, Университет на Флорида, 31 декември 2018 г.

Поради всички тези причини, възможно е балансът между риска и потенциалната възвръщаемост на пазара на днешните IPO-та да се накланя в посока на рисковете. Ако и когато компромисът риск/възнаграждение се подобри, то инвеститорите отново могат да се върнат на този пазар.

Още една причина да бъдем силно селективни в тази среда е, че вселената на публично търгуваните ценни книжа се свива постепенно. Въпреки че общият брой на частните и публичните американски компании нараства с 10% от 1997 до 2016 г., броят на публично търгуваните фирми е намален наполовина.

Още по темата:

Най-очакваните технологични IPO-та на тази година

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.14 | ▼0.65% |

| USDJPY | 141.24 | ▲0.27% |

| GBPUSD | 1.33 | ▼0.28% |

| USDCHF | 0.82 | ▲1.10% |

| USDCAD | 1.38 | ▼0.11% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 39 116.20 | ▲1.79% |

| S&P 500 | 5 284.02 | ▲1.54% |

| Nasdaq 100 | 18 293.80 | ▲1.62% |

| DAX 30 | 21 543.50 | ▲1.73% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 91 561.00 | ▲4.63% |

| Ethereum | 1 702.42 | ▲7.77% |

| Ripple | 2.16 | ▲3.52% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 63.74 | ▲1.21% |

| Петрол - брент | 66.54 | ▲1.48% |

| Злато | 3 393.33 | ▼1.21% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 535.62 | ▼0.54% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 110.74 | ▼0.03% |

| Germany Bund 10 Year | 131.91 | ▲0.23% |

| UK Long Gilt Future | 92.46 | ▲0.31% |