Снимка: iStock

Сара Маккарти, глобален и квантов стратег в компанията за дялово участие Bernstein, съветва продавачите на късо да се ориентират към акции с "висок момент" и слаб ръст. Нейната теза е изградена около високите оценки, по-ниските лихви и преразпределението на портфейлите на хеждфондовете.

Трендът е ваш приятел. Този популярен модел, следван предимно от техническите анализатори, се спазва от много поколения инвеститори и трейдъри и предполага да купувате това, което поскъпва, както и да продавате акции на компании, проявяващи признаци на слабост.

Този инерционен подход - да се купуват добре представящите се компании през последните от три до дванадесет месеца, бе един от най-добре представящите се в САЩ от началото на тази година.

Но Маккарти има друга идея. Или поне по отношение на това, какво ще се случва от тук нататък. Тя започва да вижда "пукнатини" в тази стратегия. И по-конкретно за акциите, които се радват на добро ценово движение, но не и на висок растеж.

„Тези акции се възползваха от продължаващата тенденция на намаление на доходността на облигациите. Но тяхното движение изглежда прекомерно и твърде зависимо от продължаване на текущия макротренд. В резултат на това препоръчваме да се скъсяват компаниите, които са с висока скорост, но не и с висок растеж."

Не бива да се забравя, че инерцията на инвеститорите до голяма степен е сред основните им проблеми, които са доказани в тенденцията да се екстраполират резултатите от миналото за бъдеще, припомня още Маккарти.

В текущата среда, на инвеститорите може и да им изглежда, че лихвените проценти се движат само в една посока: надолу. Пазарите и инвеститорите просто са приели това, като закон. И можем да наблюдаваме техните убеждения в реално време, като анализираме различията между стратегиите за растеж и инерция.

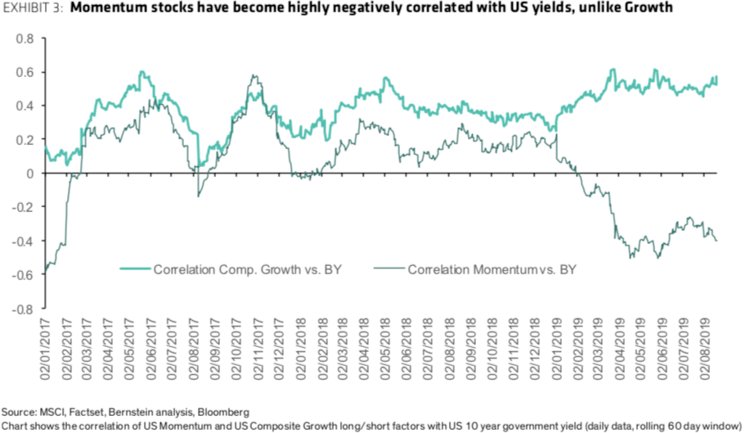

Графиката по-долу показва как инерционните акции стават отрицателно свързани с 10-годишните облигации в САЩ, докато акциите, ориентирани към ръст, остават положително свързани.

Казано по друг начин - инвеститорите в "момента" правят сериозни залози, че тенденцията към по-ниски лихви ще продължи, докато - както бихте си представили - инвеститорите в растеж изглеждат по-малко убедени за бъдещата среда, поради влошаващия се фундамент.

Това затвърждава мнението на Маккарти, че превъзходството в коефициента на инерция до голяма степен се дължи на спада на доходността на щатските държавни облигации. Това също я кара да вярва, че тази група акции работи на "пара", оказвайки натиск върху оценките.

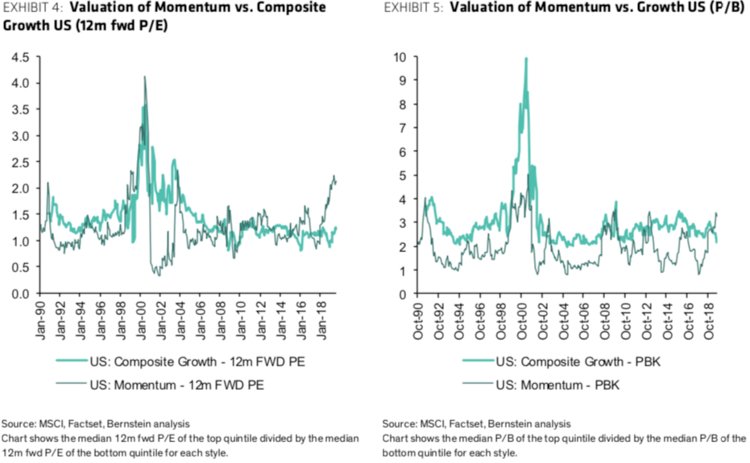

"Инерцията в САЩ е толкова силна, колкото е била по време на технологичния балон, ако се обърнем към бъдещото съотношение цена-печалба", коментира още пазарният анализатор.

Графиките по-долу сравняват оценките на инерцията и растежа на база съотношенията цена-печалба и цена-счетоводна стойност.

Макарти е силно скептична към инерционната стратегия. "Моментът мрази промяна в тенденцията", каза тя. „Това би могло да се предлага в различни форми (макро или микро), които е трудно да се предвидят.“

Въпреки да изглежда, че лихвените проценти могат само да се понижават, на пазарите често се случват промени в трендовете, дори и в дългосрочните такива.

"Анализаторите бяха по-песимистични от нормалното през тази година и понижаваха прогнозите си с по-бързи темпове от обичайното, но все пак смятаме, че има интензификация на понижаването в печалбата, която ще настъпи през септември/октомври", каза Маккарти.

Ако сте любопитни кои акции отговарят на квалификацията на Маккарти за такива с висока инерция и нисък растеж и следователно трябва да се приемат като кандидати за скъсяване, ето някои от имената, които Маккарти предлага: Welltower (WELL) HCP Inc. (HCP) American Water Works (AWK) Realty Income (O) WEC Energy Group (WEC).

Още по темата:

Експерт: Това може да е късата позиция на века

Безопасни акции с висока доходност

Безопасни акции с висока доходност

Акции с растеж, които можете да закупите и задържите за следващото десетилетие

Акции с растеж, които можете да закупите и задържите за следващото десетилетие

Продажба на щатски акции за 1 трлн. долара може да е в играта

Продажба на щатски акции за 1 трлн. долара може да е в играта

Шефът на Siri: Забавянията на ключови AI функции са смущаващи

Шефът на Siri: Забавянията на ключови AI функции са смущаващи

Притеснявате се за тарифите? Тези акции могат да бъдат сигурни покупки точно сега

Притеснявате се за тарифите? Тези акции могат да бъдат сигурни покупки точно сега

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.09 | ▲0.26% |

| USDJPY | 148.63 | ▲0.50% |

| GBPUSD | 1.29 | ▼0.15% |

| USDCHF | 0.89 | ▲0.31% |

| USDCAD | 1.44 | ▼0.38% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 41 892.90 | ▲1.37% |

| S&P 500 | 5 698.38 | ▲1.69% |

| Nasdaq 100 | 19 935.80 | ▲1.90% |

| DAX 30 | 23 336.00 | ▲2.51% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 84 472.30 | ▲0.59% |

| Ethereum | 1 931.10 | ▲1.10% |

| Ripple | 2.45 | ▲4.04% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 67.16 | ▲0.51% |

| Петрол - брент | 70.54 | ▲0.56% |

| Злато | 2 984.98 | ▼0.04% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 556.88 | ▼0.92% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 110.60 | ▼0.28% |

| Germany Bund 10 Year | 127.30 | ▼0.20% |

| UK Long Gilt Future | 91.90 | ▼0.07% |