Снимка: iStock

Медта, често наричана „ветропоказател за икономиката“, поради връзката си с икономическия цикъл, може да бъде "металът на 2020-та" според много анализатори. Причината - очакванията за поскъпване на метала с възстановяването на глобалното търсене и световната икономика.

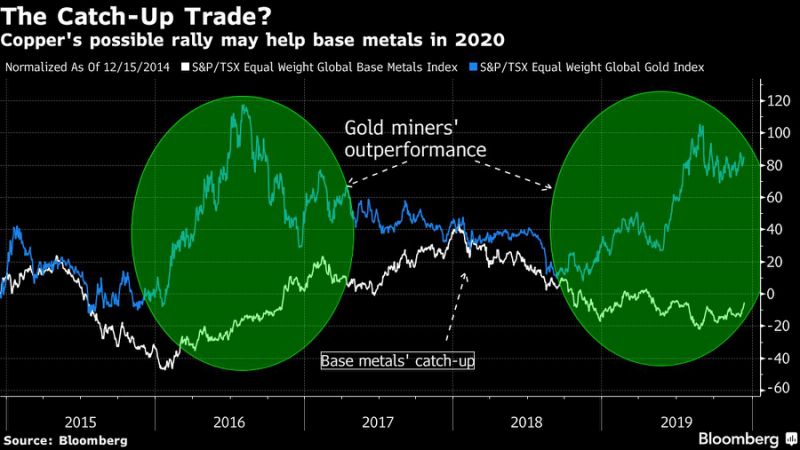

Миньорите на златото имаха добра година през 2019 г. поради очакванията за намаляване на лихвените проценти на Федералния резерв на САЩ и геополитическо напрежение, между САЩ и Китай. Но загрижеността за потиснатото глобално търсене в резултат на търговските заплахи остави добиващите базови метали със слабо представяне през 2019-та година.

Това обаче, може да се обърне през следващата година благодарение на подобреното търсене, което прави медта „готова за ръст“, според анализатора на Jefferies Кристофър ЛаФемина. Ниските запаси на мед, високите къси позиции, ограниченията на доставките и по-доброто търсене създават условия за поскъпване на медта, пише в бележка към клиентите анализаторът.

Към това мнение се присъединява и Джефри Къри от Goldman Sach, който смята, че през 2020 г. медта е „готова да расте“ поради силния растеж извън Китай. Morgan Stanley, Bank of America и Citi също имат положителни очаквания за медта и подобряването на световната икономика.

Историята показва, че добиващите основни метали компании, често са настигали златодобивните компании, след като благородните метали са изпреварвали по ръст базовите.

Глобалният равнопретеглен индекс за базови метали S&P/TSX (TXBE) се представяще по-слабо от този следящ златодобивните компании през 2016 г., но го догонва до края на 2017 г. Ако анализаторите са прави в перспективите си за медта през 2020-та година, същата тенденция е възможно да се появи съвсем скоро.

Ето какво казват анализаторите за това какво да очакваме за металите и добива през 2020 г .:

Jefferies

Фирмата е най-бичи настроена по отношение на медодобивните компании за 2020 г., тъй като текущите доставки няма да могат да посрещнат „дори скромно циклично възстановяване на търсенето“, пише ЛаФемина. Експертът очаква компании като - Freeport-McMoRan Inc., First Quantum Minerals Ltd. и Glencore PLC да се възползват максимално от възстановяването на цената на медта. Freeport и First Quantum са неговите най-добри предложения.

Също така очаква избрани миньори на желязна руда като Anglo American PLC, Vale SA и Rio Tinto PLC да надминат пазара, тъй като се очаква цените да останат високи, достигайки над 100 на тон в близко бъдеще. Фирмата е „най-малко бичи” настроена за цената на златото.

Goldman Sachs

„Медта е най-бичият ни възглед“ за 2020 г. според екипа от експерти върху суровините. Търсенето на мед в Китай беше особено ограничено от „лошите показатели в секторите на имотите и транспорта и това вероятно ще се промени през 2020 г. Очакваме силен растеж в тези два сектора през следващите две години. Междувременно „стратегическият случай" за злато“ все още е силен", допълват анализаторите на банката.

Citi

Анализаторите на банката са позитивно настроени за алуминия, медта и въглищата през 2020-та година. В същото време те са "мечи ориентирани" към цинка и желязната руда. Базовите стоки се очаква да се възползват от подобрението на световната икономика и развиващите се пазари през следващата година.

Morgan Stanley

Екипът от анализатори насочен към търговията със стоки очаква умерено повишение на търсенето на медта през 2020 г., водено от „възстановяване на мини-цикъла“ до края на годината. Банката остава позитивна за северноамериканския добив на сектора и особено позитивна към базовия метал. Вижда Freeport-McMoRan и Teck Resources като най-добрият начин да се изложите на бичите очаквания към медта.

Анализаторите обаче не са толкова позитивно настроени по отношение на алуминия. Търсенето на въглища от Китай обаче, най-вероятно ще благоприятства цената им.

на суровините е мек по отношение на перспективите за алуминий и алуминиев оксид, но анализаторите на собствения капитал все още виждат известно повишение през 2020 г. за Alcoa Corp. Екипът очаква също и по-високи цени на въглищата, тъй като търсенето в Китай трябва да затегне пазара. Най-горните стоки на банката са кобалт и мед, докато най-малко предпочитаните са желязна руда, литий и цинк.

Bank of America

Банката вижда цикличните суровини, като тези, които в най-голяма степен ще се възползват от възстановяването на световната икономика и облекчената политика на централните банки по света, както и търговска сделка между САЩ и Китай. От там смятат, че търговска сделка с Китай, осигуряваща привлекателно хеджиране на инфлацията ще облагодетелстват медта и никела. По отношение на перспективите пред благородните метали от там са по-предпазливи.

Още по темата:

Време е да се продава злато - но за сребро

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.09 | ▲0.11% |

| USDJPY | 146.70 | ▼0.25% |

| GBPUSD | 1.29 | ▲0.05% |

| USDCHF | 0.88 | ▼0.27% |

| USDCAD | 1.44 | ▲0.08% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 42 054.50 | ▼0.59% |

| S&P 500 | 5 615.25 | ▼0.66% |

| Nasdaq 100 | 19 369.10 | ▼0.70% |

| DAX 30 | 22 995.20 | ▼2.10% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 77 006.40 | ▼1.87% |

| Ethereum | 1 792.12 | ▼3.71% |

| Ripple | 1.92 | ▼4.69% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 65.30 | ▼0.68% |

| Петрол - брент | 68.64 | ▼0.77% |

| Злато | 2 885.68 | ▲0.03% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 559.12 | ▼0.52% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.69 | ▲0.29% |

| Germany Bund 10 Year | 127.81 | ▲0.45% |

| UK Long Gilt Future | 92.62 | ▲0.32% |