Снимка: iStock

"Tesla е балон, който ще се спука." Това е заглавието на статия, която колумниста от MarketWatch Марк Хулбърт написа в началото на февруари - и зад която авторът застана за пореден път, въпреки рекордното поскъпване в книжата на компанията.

"Трябва да подчертая, че не очаквам тази прогноза да се сбъдне толкова бързо, колкото се случи след статията ми в началото на февруари. През шестте седмици след публикуването й, акциите на Tesla паднаха с почти 60%, което, вероятно, е причинено в голяма степен от индуцирания от пандемия коронавирус мечи пазар. COVID-19 нямаше нищо общо с прогнозата ми тогава", пише Хълбърт.

Вместо това прогнозата се основаваше на огромната темп на повишение на цените на акциите на Tesla през предходните месеци. Според модел, конструиран от трима изследователи от Харвард, шансовете за увеличаване на катастрофата при една компания, се заключва в това с колко са се повишили акциите й в близкото минало. Казано по-просто, колкото по-голям е ръстът при една акция, толкова по-голям е възможния й спад в последствие.

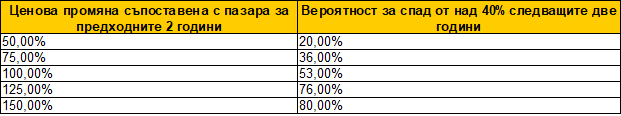

Колко голям? Таблицата по-долу отчита вероятностите за срив, изчислени от изследователите от Харвард въз основа на проследявани двегодишни пазарно коригирани доходи. Те определят като катастрофа, спад от поне 40% за следващия двугодишен период.

Когато написах моята колона от началото на февруари, шансовете за срив на Tesla се приближиха до 80%, тъй като нейната предшестваща двегодишна възвръщаемост спрямо S&P 500 беше 134 процентни пункта. Вероятността за срив на Tesla сега е още по-висока. Двугодишната възвръщаемост на Tesla е с 324 процентни пункта по-висока от S&P 500.

Трябва да се има предвид, че изследователите от Харвард се фокусираха върху индустриите, а не върху отделните акции. Така че може да е малко неточно да се прехвърля директно техния модел върху конкретни активи, като Tesla например.

За да се неутрализира тази разлика, Хълбърт поглежда към друго проучване, което се фокусира конкретно върху рисковете от срив на отделните акции. Това (непубликувано) проучване наречено - „Свръх самоувереност, разпространение на информация и постоянна заблуда”, беше проведено от Кент Даниел, професор по бизнес в Columbia Business School; Александър Клос от Института за количествени изследвания на бизнеса и икономиката в университета в Кил в Германия, и Саймън Ротке от факултета по икономика и бизнес в Университета в Амстердам.

Професорите се съсредоточиха върху онези акции, за които има намалено количество от продажното налягане, което нормално поддържа цените им под контрол. Тъй като такива акции следователно не са неограничени, те понякога могат да извисят в стратосферата, независещи от икономическите основи. Изследователите откриха, че след като изпитаха тези огромни печалби, такива неограничени акции средно продължават да изостават от пазара с натрупване от общо 53% за петте години след падането на цените. Това със сигурност би удовлетворило определението на изследователите от Харвард за катастрофа.

За да идентифицират тези неограничени акции, Даниел и неговите колеги изследователи се съсредоточиха върху акциите, за които има малко къси продавачи. Те направиха това, като идентифицираха акции, за които има малко акции на пазара за заемане на ценни книжа, които късите продавачи могат да заемат.

Това не е така за Tesla. Но може да има и друг фактор, който също толкова ефективно възпира късите продавачи от залагания срещу Tesla: изключителната променливост на акциите. Тази променливост обезсърчава късите продавачи, тъй като това означава, че дори и да са правилни в дългосрочен план, те са изправени пред перспектива за големи загуби на хартия по пътя. Скорошна статия в Barrons, например бе „Мечките от Тесла трябва да се крият в своите пещери“.

Дори ако акциите на Tesla се справят доста дългосрочно - те са твърде далеч пред себе си.

Разглеждайки акциите на Tesla, си струва да си спомним известната линия на Джон Мейнард Кейнс, че пазарът може да остане ирационален за по-дълго, отколкото можете да останете ликвидни.

Като доказателство за възможността късите продавачи да бъдат изплашени от нестабилността на Tesla, разгледайте броя на акциите на компанията, които са били продадени в различни точки през последната година. През юли 2019 г. например откритият интерес на Tesla (броят на продадените къси акции, но все още не са покрити) надхвърли 40 милиона акции. Понастоящем те са около 15 милиона акции. Това е странно, тъй като изглежда няма недостиг на коментатори, които все още смятат, че акциите на Tesla са балон. Защо тогава е имало такъв спад в броя на търговците, скъсяващи акциите на компанията?

Излишно е да казвам, че няма как да разберем каква част от това намаление е причинено от опасенията от "изтискване на късите продавачи", коментира Хълбърт. Може да се окаже, че някогашните къси продавачи промениха решението си и сега вярват, че Tesla заслужава да бъде най-ценният автомобилен производител в света.

Още по темата:

Хъсман: Срив за акциите и после плоска линия

Щатските индекси с нови рекорди, но не изпадайте в еуфория

Силните тримесечни доставки повишиха акциите на Tesla до близо 1 400 долара

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.13 | ▲0.06% |

| USDJPY | 142.87 | ▼0.23% |

| GBPUSD | 1.32 | ▲0.50% |

| USDCHF | 0.81 | ▼0.19% |

| USDCAD | 1.39 | ▼0.32% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 40 790.50 | ▲0.42% |

| S&P 500 | 5 451.38 | ▲0.57% |

| Nasdaq 100 | 18 992.30 | ▲0.78% |

| DAX 30 | 21 375.80 | ▲1.20% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 85 702.40 | ▲1.34% |

| Ethereum | 1 633.99 | ▲0.65% |

| Ripple | 2.16 | ▲1.45% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 60.73 | ▼0.59% |

| Петрол - брент | 64.54 | ▼0.49% |

| Злато | 3 225.23 | ▲0.40% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 546.72 | ▼0.09% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 110.62 | ▼0.07% |

| Germany Bund 10 Year | 130.93 | ▼0.33% |

| UK Long Gilt Future | 91.59 | ▲0.02% |