Снимка: БГНЕС

Нова заплаха за поскъпване на задължителната застраховка „Гражданска отговорност" се появи тези дни. Поводът е несъобразяване на съда с промените в Кодекса за застраховане, които ограничават до 5000 лева обезщетението за по-далечните роднини на жертвите на пътно-транспортни произшествия (ПТП). Магистратите продължават да отсъждат много по-големи суми. „От порадъка на на 20-, 30-, 50-, дори 100 хил. лева", алармираха от Асоциацията на българските застрахователи (АБЗ).

Вижте още: Лимит от 5000 лв. за обезщетения за далечни роднини на загинали при катастрофи

На специална пресконференция в сряда АБЗ съобщи, че за 2018 г. задължителната автомобилна застраховка "Гражданска отговорност" е донесла на компаниите загуби от близо 213 млн. лева. Секторът е платил 514 млн. лева обезщетения, което представлява ръст от 26 на сто спрямо 2017 година.

И въпреки че балансът е нарушен, добрата новина в случая за застрахователите е, че в същото време събраните премии бележат ръст от 42% до 936 млн. лв., а резервите се увеличават с 353 млн. лв. Като основна причина за ръст от АБЗ обясниха с увеличените цени на застраховката и фалита на кипърския застраховател "Олимпик", заради който се наложи клиентите му да се застраховат в други български дружества.

Защо поскъпна „Гражданската отговорност"

Цената на „Гражданската" се повиши на два пъти през миналата година и реално поскъпна с около 50%, като в момента се калкулира между 250 и 300 лв. в зависимост от населеното място, показва бърза справка от сайтовете на брокерите и на някои застрахователи. Има отделни случаи и на по-високи цени.

Вижте още: Задължителната Гражданска отговорност вече поскъпна

И все пак отрицателният технически резултат не е пазарен, а предизвикан от съдебната система, като следствие от тълкувателното решение на Върховния касационен съд (ВКС) за увеличаване на обезщетения и по-кратките срокове за тяхното изплащане.

С тълкувателното си решение през 2018 година ВКС разшири кръга на близките, които могат да получат обезщетение заради загинал роднина при ПТП. Така на обезщетение може да се надяват братя, сестри, баби, внуци, както и всеки, който може да докаже трайна емоционална връзка със загиналия.

Тези дела все още са решени на първа или втора инстанция и няма решение по тях от Върховния касационен съд, където може да се обжалват от застрахователите. Причината за тези решения от бранша обясниха със завареното положение на случаите, подадени преди да бъдат приети законодателните промени или с тълкуване на европейското законодателство от страна на съдиите, което за българския съд е приоритетно като страна-пълноправен член на ЕС.

Ще имали ново поскъпване на „Гражданската отговорност"

Отговорът е положителен, тъй като санкциите от миналата година и поставянето на страната ни под мониторинг по системата Зелена карта" заради системно неплащане от страна на определени компании на щети от катастрофи с наши автомобили в чужбина, ще трябва да бъдат компенсирани. От АБЗ обясниха в сряда, че Българското бюро Зелена карта" е наказано да внесе гаранция, както и да сключи презастрахователен договор за целия пазар, като гаранцията е от 5 млн. евро. Стойността на преразастрахователния договор не беше съобщена, тъй като се водели финални преговори преди неговото подписване. „Допълнителните разходи, които трябва да направят компаниите заради това презастраховане, неминуемо ще повишат цената на полицата", категорични са от АБЗ.

От там припомнят, че в началото на 2018 г., когато отново заради неизплатени обезщетения за катастрофи в чужбина международното бюро "Зелена карта поиска от българските застрахователи извънреден депозит гаранция от 4 млн. евро, Гражданска отговорност" бе увеличена средно с 12 лв. Това беше всъщност първото повишение на „Гражданската отговорност" през миналата година.

Какъв е изходът

Нека припомним, че лимитът от 5000 лв. за компенсиране на по-далечните роднини, бе приет като временна мярка до въвеждане на ясна методика за определяне на неимуществените обезщетения към роднините на загиналите при автомобилни катастрофи. Законодателят даде 6-месечен срок, който вече изтича, но Гаранционният фонд още не е готов с методиката.

В сряда Светла Несторова, председател на АБЗ, обясни, че Фондът е наел консултант, който до дни ще представи доклада си пред работната група. Наетият консултант по проекта "Ейч Ел Би България" е анализирал практиката в Германия, Испания, Румъния и Франция. Комисията по финансов надзор и другите заинтересовани институции ще изберат най-подходящия за България вариант.

Застрахователите очакват тази методика да бъде приета до края на годината. „Настояваме за широко обществено обсъждане на методиката. Съдът ще започне да я прилага едва когато приеме, че тя е справедлива", призова Светла Несторова.

За АБЗ най-същественият въпрос въпрос при разработването на методиката е да бъде въведен справедлива и за двете страни регламент.

Застрахователите категорично не приемат смъртта и страданието при пътни катастрофи да служат за обогатяване. „Ролята на обезщетението е да попълни икономическия дефицит в съответното семейство", посочиха от АБЗ и дадоха примери с някои страни в ЕС, където не се присъждат обезщетения за болки и страдания, както е разписано в нашия Кодекс за застраховането.

Равносметката

По 3.1 млн. лв. на ден обезщетения са платили през 2018 година застрахователите в България. Сумата включва статистически и съботите и неделите, а ако се броят само работните дни, тогава обезщетенията се увеличават до над 6 млн. лв. на ден. Според данните на АБЗ, за 2018 г. браншът е покрил щети за общо 1.13 млрд. лева. Застрахователите обърнаха и специално внимание на факта, че застрахователната индустрия е важен фактор за брутния вътрешен продукт (БВП), тъй като активите достигат 5.6 млрд. лева, или 5.14% от БВП. Освен това, приносът към приходите в бюджета от данъци, такси, отчисления и дуги за 2018 г. е бил 67.35 млн. лв, а само за издръжка на Комисията за финансов надзор са внесени 21 млн. лв.

В същото време, обаче АБЗ предупреди, че застраховането става все по-скъпо за компаниите, най-вече заради европейските регламенти Solvency II и GDPR, както и завишените такси за издръжка на КФН от една страна, а от друга - губещата задължителна автомобилна "Гражданска отговорност".

Дефицитът се задълбочава

Въпреки малко по-добрите финансови резултати от началото на годината, дефицитът при „Гражданската отгооврност" се задълбочава.

Вижте още: Премиите недостатъчни да покрият щетите по задължителната Гражданска отговорност

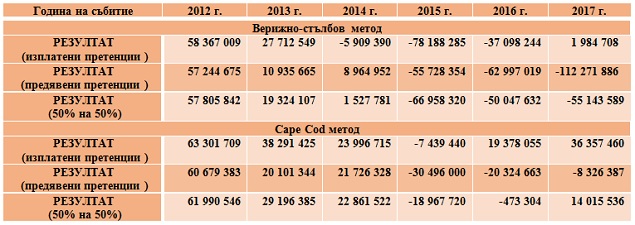

Това е изводът от направения Анализ на пазара на задължителната застраховка ГО на автомобилистите в България за периода между 2012 и 2017 година от КФН. Въз основа на обобщените данни, регулаторът определи четири рисковите групи в България:

- I-ва рискова група: леки автомобили и товарни автомобили с допустима максимална маса до 5 тона;

- II-ра рискова група: товарни автомобили с допустима максимална маса над 5 тона и автобуси;

- III рискова група: седлови влекачи;

- IV рискова група: моторни превозни средства, различни от посочените в първите три рискови групи - тролейбус, трамвайна мотриса, земеделска и горска техника и вътрешно заводски транспорт, строителна техника, мотоциклети и АТВ, товарни ремаркета, багажни и къмпинг ремаркета.

Ще помогне ли въвеждането на системата „бонус-малус"

Надеждите, за да не поскъпва за всички „Гражданската отговорност" е въвеждането на системата „бонус-малус", чието разработване бе спряно миналата година, а преди дни КФН съобщи, че експертна група възстановява работата по нея и регулаторът се надява тя да започне да се прилага от следващата година.

Вижте още: Експерти възобновиха разрабтването на системата „бонус-малус" в КФН

Още по темата:

Над 226 млн. лв. приходи отчитат застрахователите през януари 2019 година

Повечето читатели на infostock не одобряват системата бонус-малус за Гражданската

КФН предлага увеличаване на вноските във Фонда за незастраховани МПС