Снимка: iStock

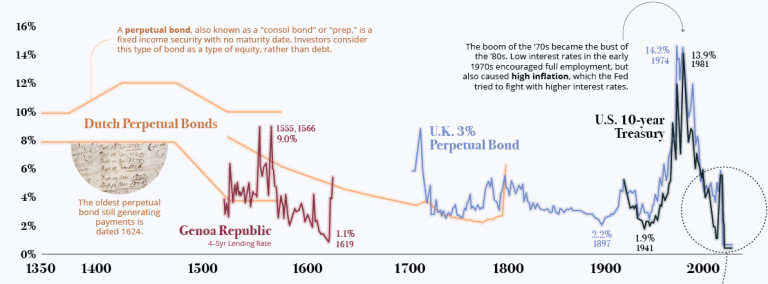

Днес светът става прогресивно по-зависим от ниските лихвени проценти, благодарение на които държавите, компаниите и домакинствата могат да се финансират изключително лесно. Всъщност средата днес няма еквивалент в цялата икономическа история на света от последните седем века, пише Никълъс ЛеПан в нова статия във Visual Capitalist.

Графиката, която беше публикувана на сайта, проследява лихвените проценти, които властите са плащали по дълговете си от Ренесанса досега. През този период банките в италианските градове държави са били основните кредитори на правителствата от Стария свят. Например финансовите институции в Генуа са финансирали начинанията на испанската корона.

Източник: Visual Capitalist

Към XVII в. в Нидерландия са изобретени безсрочните облигации, които, за разлика от стандартните, нямат дата на падеж. Така инвеститорите могат да ги третират директно като част от капитала, вместо като дълг. По това време публичните задължения на кралството са рефинансирани при доста нисък, исторически погледнато, лихвен процент - 5%.

За разлика от други страни, в които частните банкери емитират публичен дълг, в Нидерландия кралството се е свързало директно с потенциалните инвеститори. Различните видове кредитни инструменти често са били с нисък номинал, за да може да са достъпни за занаятчиите и жените.

В средата на XVIII в., през 1752 г., британското правителство конвертира целия си дълг в един вид облигация - консолът, носещ годишна доходност от 3,5%. Целта е да се понижат лихвените задължения по дълга. Пет години по-късно лихвата по тях спада с 0,5 процентни пункта.

Тя остава на 3% за повече от 130 години, когато отново облигациите преминават през конвертиране в новата консолидирана облигация с доходност от 2,75%. Лихвата по този вид дългов инструмент се понижава с 0,25 процентни пункта в началото на XX в. Тя ще нарасне в средата на 20-те години до 4%, защото Уинстън Чърчил емитира нов правителствен дълг, за да рефинансира облигациите, издадени от британското правителство по време на Първата световна война.

През 1870 г. конгресът на САЩ одобрява емитирането на консоли с падеж от 10, 15 и 30 години. Това на практика са първите съкровищни бонове, пуснати от хазната на страната.

През 70-те години вече на XX в. глобалните фондови пазари са в хаос. За период от 18 месеца те губят 40% от стойността си. През следващото почти десетилетие малцина инвеститори ще са склонни да влагат в публичните пазари. Икономическият растеж е нисък, което води до двуцифрена стойност на безработицата в САЩ.

Понижаването на основния лихвен процент от страна на Федералния резерв през този период спомага за увеличаването на заетостта за кратък период от време, но води и до създаването на балони в икономиката. В последствие централната банка ще обърне политиката си и ще увеличи основните лихвени проценти до 20%.

От тогава основните лихвени проценти само се понижава, като в САЩ те са малко над нулата в опит да се увеличи инвестирането. И докато това наистина би могло да се случи, ефектът на практика ще е хроничното повтаряне на циклите на бумове и рецесии, които виждаме през целия XX в.

Източник: Money.bg