Миналата седмица гръцкото правителство се съгласи с европейските искания за нови, по-сурови ограничителни мерки и структурни реформи, избягвайки поне за момента кризата по държавния дълг. Сега е време да си зададем въпроса дали Европа спазва своите обещания по сделката и по-специално, дали европейското ръководство осигурява широко икономическо възстановяване, което е нужно, за да могат затруднените държави като Гърция да имат разумен шанс да постигнат растеж, заетост и фискалните си цели. В дългосрочен план тези въпроси са очевидно с много по-големи последици за Европа и света, отколкото въпросите, дали малка Гърция може да изпълни фискалните си задължения, коментира Бул Тренд Трейдър.

Миналата седмица гръцкото правителство се съгласи с европейските искания за нови, по-сурови ограничителни мерки и структурни реформи, избягвайки поне за момента кризата по държавния дълг. Сега е време да си зададем въпроса дали Европа спазва своите обещания по сделката и по-специално, дали европейското ръководство осигурява широко икономическо възстановяване, което е нужно, за да могат затруднените държави като Гърция да имат разумен шанс да постигнат растеж, заетост и фискалните си цели. В дългосрочен план тези въпроси са очевидно с много по-големи последици за Европа и света, отколкото въпросите, дали малка Гърция може да изпълни фискалните си задължения, коментира Бул Тренд Трейдър.

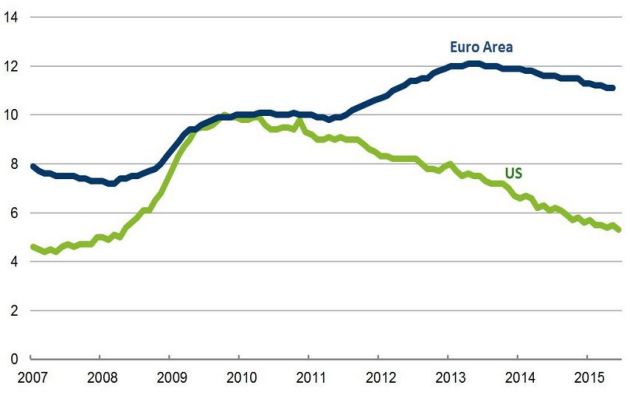

За съжаление, отговорите на тези въпроси са също очевидни. След световната финансова криза икономическите резултати в еврозоната са в голяма степен разочароващи. Неуспехите на европейската икономическа политика са в два, взаимно свързани, аспекта. Първо, слабото представяне на еврозоната и второ, силно асиметричните резултати сред държавите в еврозоната. Слабото общо представяне е илюстрирано на Фигура 1, която показва безработицата в еврозоната след 2007 година и за сравнение безработицата в САЩ.

Фигура 1: Ниво на безработицата (%)

В края на 2009 година и началото на 2010 година безработицата в Европа и САЩ е приблизително равна на нива около 10% от работната сила. Днес безработицата в САЩ е 5,3%, докато тази в еврозоната е над 11%. Неслучайно голям дял от безработицата в еврозоната е сред младите работници. Неспособността им да получат умения и практика ще засегне неблагоприятно дългосрочния потенциал за растеж в Европа.

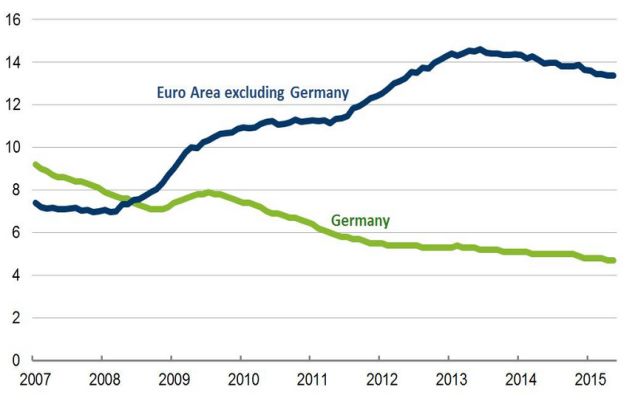

Неравномерните икономически резултати сред държавите в еврозоната са илюстрирани на Фигура 2, която сравнява безработицата в Германия (която се равнява на около 30% от икономиката в еврозоната) с тази на останалата част от еврозоната.

Фигура 2: Ниво на безработицата (%)

В момента безработицата в еврозоната, без Германия, надминава 13% в сравнение с безработица в Германия, която е по-малка от 5%. Други икономически данни показват подобни несъответствия вътре в еврозоната между "севера" (включително Германия) и "юга".

Описаните структури на фигурите 1 и 2 представляват сериозно средносрочно предизвикателство за еврозоната. Обещанието на еврото беше едновременно да увеличи просперитета и да доведе до по-близка европейска интеграция. Сегашните икономически условия обаче трудно изграждат обществено доверие в европейските икономически политики и осигуряват среда за фискална стабилизация и икономически реформи. Така европейската солидарност няма да процъфти при система, която произвежда такива различни резултати в различните държави.

Рискът за европейския проект, който представлява тези икономически развития, е истински, без значение какви са причините. Всъщност, не е трудно да се разпознаят причините. Бавното възстановяване от кризата в еврозоната като цяло е резултат, сред другите фактори, и от политическата съпротива, която забави с много години въвеждането на значителни агресивни монетарни политики от Европейската централна банка, от изключително притискащи фискални политики, по-специално в държави като Германия, които разполагат с известно фискално пространство и по този начин нямат непосредствена нужда да затягат коланите, от забавяне на предприемане на необходимите мерки аналогични на стрес тестовете сред банките в САЩ през пролетта на 2009 година, които възвърнаха доверието в банковата система. В момента структурните трудности не са решаващи. Структурните реформи са важни за дългосрочния растеж, но спестяването на разходи има по-малко значение, когато много работници вече не работят. Нещо повече, структурните проблеми съществуват в Европа от дълго време и не могат да обяснят последния спад в представянето.

Какво ще кажете за представянето на германската икономика (и няколко други) в сравнение с останалата част от еврозоната? Германия извлече полза от притежанието на валута с международна стойност, която е значително по-слаба от хипотетична само германска валута. Така членството на Германия в еврозоната даде основен тласък за германския износ, какъвто не би имало при независима валута.

Никой не казва, че добре познатата ефективност и качество на германското производство са лошо нещо или че германските фирми не трябва да се стремят към конкурентност на експортните пазари. Проблемът е, че Германия ефективно реши да се обляга на чуждото, вместо на вътрешното търсене, за да си осигури пълна заетост при необикновено високи несъответствия и упорит търговски излишък, който в момента е 7,5% от БВП. В рамките на фиксиран валутен курс, като този сега в еврозоната, такива несъответствия не са здравословни, тъй като намаляват търсенето и растежа при търговските партньори и генерират потенциални дестабилизиращи потоци.

По-важното е, че огромният търговски излишък на Германия поставя цялото бреме на балансирането върху държави с търговски дефицити, които трябва да претърпят болезнена дефлация на заплатите и други разходи, за да станат по-конкурентни. Германия може да помогне да се възстанови балансът в рамките на еврозоната и да повиши цялостната скорост на растеж в еврозоната, като увеличи инвестициите в инфраструктурата, да натисне за повишение на заплатите на германските работници (което ще повиши вътрешното потребление) и като се ангажира в структурни реформи, за да окуражи местното търсене. Такива мерки ще включват малко или никакви краткосрочни жертви от германците и ще обслужват дългосрочните интереси на държавата, като редуцират рисковете от евентуално разпадане на еврото.

Две действия биха били полезни. Първо, преговорите около гръцкия, очевидно неудържим, дълг трябва да бъдат базирани върху ясните предположения за европейския растеж. Ако европейският растеж се окаже по-слаб, отколкото се проектира, което от своя страна ще направи по-труден растежът за Гърция, то тогава на Гърция трябва да бъде позволена по-голяма свобода при постигането на фискалните цели.

Второ, време е лидерите от еврозоната да обърнат внимание на проблема с огромните търговски неравновесия (излишъци или дефицити), които при фиксирана валутна система, каквато е еврозоната, представляват значителни разходи и рискове. Например, пактът за стабилност и растеж, който поставя правила и наказания с цел ограничаване на фискалните дефицити, може да бъде разширен, за да отговори също на търговските неравновесия. Просто, като се признае официално, че кредиторът, както и длъжникът имат задължения за настройки във времето (посредством структурни и фискални мерки), това би било важна стъпка в правилната посока.

Фестивали на бирата и етични кафенета: Защо любителите на кафето трябва да посетят Хелзинки тази година

Фестивали на бирата и етични кафенета: Защо любителите на кафето трябва да посетят Хелзинки тази година

Китай омаловажи въздействието на тарифите на Тръмп върху икономиката

Китай омаловажи въздействието на тарифите на Тръмп върху икономиката

Смесени сигнали за преговорите между САЩ и Китай

Смесени сигнали за преговорите между САЩ и Китай

Австралия на път да загуби най-високия си кредитен рейтинг?

Австралия на път да загуби най-високия си кредитен рейтинг?

Какво да очакваме от Bank of Japan?

Какво да очакваме от Bank of Japan?

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.14 | ▼0.08% |

| USDJPY | 142.33 | ▲0.11% |

| GBPUSD | 1.34 | ▼0.06% |

| USDCHF | 0.82 | ▲0.24% |

| USDCAD | 1.38 | ▲0.02% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 40 445.00 | ▲0.14% |

| S&P 500 | 5 569.02 | ▲0.27% |

| Nasdaq 100 | 19 604.30 | ▲0.41% |

| DAX 30 | 22 488.50 | ▼0.08% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 94 680.40 | ▼0.37% |

| Ethereum | 1 792.95 | ▼0.38% |

| Ripple | 2.29 | ▼0.01% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 61.96 | ▼0.10% |

| Петрол - брент | 64.71 | ▲0.28% |

| Злато | 3 327.91 | ▼0.30% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 519.78 | ▲0.79% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.84 | ▼0.04% |

| Germany Bund 10 Year | 131.27 | ▼0.25% |

| UK Long Gilt Future | 93.06 | ▼0.26% |