Снимка: iStock

Новата година обещава промени по много фронтове: икономически, политически и обществено здравеопазване. Тя може да доведе и до голяма промяна на американските фондови пазари. Нарастващ екип от инвеститори и стратези залагат, че 2021 г. най-накрая ще бъде годината, в която акциите ориентирани към стойност ще надминат тези ориентирани към ръст.

Стойността има много да навакса. Индексът за растеж Russell 1000 на американските акции надмина своя стойностен еквивалент с 36 процентни пункта през 2020 г., най-големият регистриран марж. Това е удивителен знак за десетилетие на лидерство на акциите за растеж като Apple (тикер: AAPL), Amazon.com (AMZN) и Netflix (NFLX), за сметка на индустрии от старата икономика, включително банки, добив и енергетика и материали и др.

„Стойността изостава от растежа през най-дълъг период от време, който помня“, казва Марк Бояр, който основава The Boyar Value Group през 1975 г. „Но ние мислим, че сега навлизаме в един от тези периоди, когато стойността значително ще надмине растежа."

Джонатан Бояр, синът на Марк и президент на изследователския отдел на компанията, Boyar Intrinsic Value Research, предупреждава, че не всяка стойност ще бъде от полза за инвеститорите. „Наистина все още трябва да погледнете висококачествени бизнеси с добри баланси и силни конкурентни позиции - не става въпрос само за закупуване на всеки търговец на дребно и авиокомпания, която е евтина в момента.“

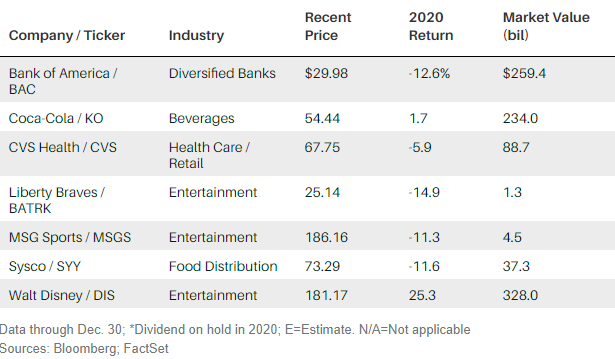

За тази цел Бояр и екипът съставят годишен списък от 40 акции, които според тях предлагат убедителна стойност през следващата година. Те не са непременно най-евтините акции на пазара, но са пренебрегнати и всяка от тях има поне един положителен катализатор на хоризонта.

Източници: Bloomberg; FactSet

Портфолиото на Бояр "Forgotten Forty" (забравените четиридесет) генерира средно годишен ръст от 9.6% през последното десетилетие, спрямо средно около 8% за индекса Russell 1000 Value. По-широкият индекс, включително компонентите на растежа, които са се покачвали с около 12% годишно през този период.

Екипът на Бояр даде на Barron’s предварителен преглед на списъка си за 2021 г. на "забравените четиридесет". Ето някои акценти, представени по азбучен ред:

При скорошна цена от 30 долара Bank of America (BAC) се търгува за 14 пъти прогнозираната за 2021 година печалба и 1,5 пъти балансовата си стойност, което прави банката да изглежда "евтина".

Подобряването на икономиката, очакванията за по-стръмна крива на доходност и зелена светлина от Федералния резерв за увеличаване на обратно изкупуването на акции и дивидентите през 2021 г. са обещаващи катализатори за акциите на банката.

Berkshire Hathaway на Уорън Бъфет (BRK.A) увеличава дела си в Bank of America; в момента тя притежава около 12% от акциите. Бояр очаква по-голяма възвръщаемост на капитала, циклично възстановяване и вота на доверие от Бъфет, да доведат до поскъпване на акциите на BOFA до 1.6 пъти счетоводната стойност през 2022 г. или до около 36 долара за акция. Това би представлявало 20% над текущите нива на акциите на банката.

Coca-Cola (KO) е друг компонент в състава на Forgotten Forty на Бояр. Повторното отваряне на ресторанти, стадиони и други обществени места ще доведе до краткосрочно възстановяване на продажбите, тъй като най-голямата компания за безалкохолни напитки в света също започва да се възползва от дългосрочни инициативи през 2021 г., казва Бояр. Това включва тласък в нови категории, включително кафе, заедно с отпадането на бутилиращите операции на Coca-Cola. Новите договори ще продължат да осигуряват на компанията изгодни цени с тези бутилиращи компании.

„Това е по-добра, по-лека структура на активите, която трябва да разшири маржовете им на печалба“, добавя Бояр, отбелязвайки, че по-слабият щатски долар ще повиши рентабилността в чужбина. Акциите на Coca-Cola не са особено евтини при над 25 пъти прогнозираните печалби за следващата година, но екипът на Бояр очаква тя да запази съотношението си докато се върне към растеж. Експертите очакват акциите да достигнат 66 долара, което е с 20% над последните им нива на търговия.

Аптечната верига CVS Health (CVS) ще играе жизненоважна роля в усилията за разпространение на ваксини в САЩ през 2021 г., разширявайки своята база данни с информация за клиентите и въвеждайки нови пациенти в своите магазини и клиники. Бояр цитира предимствата на всеканалния подход на CVS. Той има магазини близо до 80% от населението на САЩ, заедно със сложен бизнес за доставка на рецепти.

При 68 долара, акциите на CVS изглеждат евтини, търгувайки се само при девет пъти очакваните печалби за следващата година. Бояр прилага 13 пъти кратно в оценката си за печалба за 2022 г., за да достигне целта си от 106 долара, 55% над скорошното им ниво на затваряне.

Liberty Braves Group (BATRK) и Madison Square Garden Sports (MSGS) са редки примери за публично търгувани спортни отбори. Те притежават съответно бейзболната Atlanta Braves и баскетболните New York Knicks и хокейните New York Rangers.

Това са трофейни активи, които трябва да се оценяват според това, което потенциалният приобретател би платил за тях, казва Бояр, вместо от паричните потоци, които те произвеждат. За щастие на баскетболния отбор в Ню Йорк стойността се запазва независимо от представянето на игрището. И все пак и трите отбора могат да увеличат продажбите и печалбите си през следващите години, казва той, тъй като телевизионните права се подновяват с по-високи темпове и легализацията на онлайн хазарта увеличава ангажираността на феновете и привлича повече рекламни долари.

Лигите също са отворили вратата за инвеститори като фирми с частен капитал. Сега те могат да вземат миноритарен дял в отбори, което може да доведе до още по-висока оценка. Бояр оценява запасите на Liberty Braves на 41 долара и MSG Sports на 231, което им дава потенциал за повишение съответно от 60% и 24%. Целевите цели на Бояр се основават на приблизително 30% премия към последните оценки на отборите от Forbes.

Sysco (SYY) е на първа позиция, за да излезе от пандемията Covid-19 по-силен, отколкото е влязъл, като най-големият играч в силно фрагментираната индустрия за дистрибуция на храни в САЩ. С пазарен дял от едва 16%, Sysco генерира повече продажби, отколкото следващите два конкурента, взети заедно. Ръководството е било агресивно в опитите си да расте чрез придобивания и при набирането на нови клиенти.

„В тази среда ресторантите и хотелите търсят не само доставчика с най-ниска цена, но и компаниите, които ще оцелеят“, казва Бояр, който вижда, че Sysco ще достигне 93 долара от последните 73 долара.

Walt Disney (DIS) се търгува при съотношение 72 пъти печалбата си през следващите 12 месеца и не е евтин, въз основа на традиционните показатели за стойността. Но развлекателният гигант има няколко катализатора пред себе си. Първо и най-важно е постпандемичното възстановяване на своите тематични паркове, което Бояр очаква да изненада нагоре през 2021 г. По-дългосрочната история е превръщането на Дисни в глобална компания за съдържание, насочена към стрийминг, подхранвана от бързия растеж на Disney + и други директни потребителски услуги.

Бояр оценява Disney, използвайки подход на сбор от части. Той прилага кратно от 12 пъти прогнозната печалба за 2022 г. преди лихви, данъци, амортизация или Ebitda, за не-стрийминг бизнеса на Disney, и 5.5 пъти към приблизително 2022 приходи от стрийминг. Това дава целева цел от 237 долара, или 30% над скорошното затваряне на акцията от 181 долара.

И има аргумент за Disney, който дава още по-висока целева цена: Прилагането на текущите кратни от 10 пъти продажбите на Netflix, даващи цена от 339 долара на акция.

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.14 | ▲0.02% |

| USDJPY | 142.33 | ▼0.01% |

| GBPUSD | 1.33 | ▲0.01% |

| USDCHF | 0.82 | ▼0.03% |

| USDCAD | 1.39 | ▲0.14% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 39 311.30 | ▼1.40% |

| S&P 500 | 5 311.62 | ▲0.06% |

| Nasdaq 100 | 18 363.80 | ▼0.23% |

| DAX 30 | 21 366.40 | ▲0.42% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 84 725.90 | ▼0.25% |

| Ethereum | 1 582.46 | ▼0.08% |

| Ripple | 2.06 | ▼0.26% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 63.72 | ▲2.35% |

| Петрол - брент | 66.92 | ▲2.83% |

| Злато | 3 327.36 | ▼0.69% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 549.38 | ▲0.33% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.14 | ▼0.20% |

| Germany Bund 10 Year | 131.48 | ▲0.12% |

| UK Long Gilt Future | 92.40 | ▲0.43% |